こんな方におすすめ

- 今すぐ現金が必要になった

- 長期延滞してしまいブラックリストに載っている

- ブラックでも借りられる融資ってある?

この記事を書いたのは

TAROです。個人事業主になり7年、かつては金融業の営業として丸の内で働いていました。個人事業主になって痛感した資金調達のむずかしさ。フリ0ランスだからこそ自転車操業は避けたい!ブラックでも確実に資金調達する方法をまとめました。

結論

- 個人事業主がブラックでも必ず借りられる即日融資はない

- 自分の信用情報が関係なく資金調達するならファクタリング

中でもおすすめなのはラボルです。ラボルは24時間365日対応で、申し込みから入金まで年中無休でファクタリングを提供しています。他社は土日は営業をしていないので、審査の申し込みをしても実際に審査が開始されるのは週明けの月曜日です。ラボルなら土日のタイムラグがないので非常にスピーディーです。

|

|

|

|

|

|

|

|

|

土日対応 |

web申し込み |

web申し込み |

web申し込み |

web申し込み |

web申し込み |

web申し込み |

\24時間365日即振り込み/

そもそもブラックとは=融資審査の信用情報

ブラックリストと呼ばれる信用情報は信用情報機構に登録され、その機構会員である金融機関で共有されています。審査をする際金融期間が信用情報会社に照会し、あなたがブラックかどうかわかる仕組みです。ブラックリストに載ってしまう原因は主に6つあります。

ブラックリストに載る原因

自己破産・個人再生・債務整理・長期延滞・強制解約・代位弁済など

うっかり税金を滞納していたり、以前に自己破産や債務整理を使い国の援助を受けて借金を返済した場合はブラックリストに載っている可能性が大いにあります。

信用情報機構とは

信用情報は主に以下の情報機関が情報を提供しています。その中でもJICC(日本信用情報機構)は法人情報も取り扱っています。

この3機構のいずれかに信用情報が登録されてしまうと、いわゆるブラックリストとして残り、融資の審査に非常に高いハードルとなるのです。

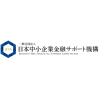

自分がブラックリストに載っているか確かめる方法

自分が信用情報機関に登録されているか確認するには、機構に対し情報開示請求を行う必要があります。所定の手続きをし本人認証がに行われ、料金を支払ったら開示されます。手続きに時間が要する場合もあるため(本人確認作業)、即日開示されない場合もあります。

参照:JICC(日本信用情報機構)

赤字経営=ブラック情報ではない

会社員時代の業務で企業の信用情報を調査していましたが、赤字決算=信用情報に傷がつくわけではありません。赤字になる原因として挙げられるのは主に以下の通り。

赤字決算になる要因(例)

- 売上が伸び悩んだ

- 経費が多く売り上げを上回った

- 報酬が多い

- 来期以降の事業に向けた投資を行った

- 減価償却費が多かった

赤字の要因は経営悪化以外にも未来への投資も挙げられます。一言で赤字といっても、その中身を審査しなければ経営が健全であるかは判断できません。逆を言えば、黒字経営でも優良企業と判断されないこともあり、審査が必ず通るわけではないのです。

個人でキャッシング|ブラックでも即日融資OK?

ブラックでもOK?

- 銀行の融資=NG

- 大手消費者金融=NG

- カードローン(銀行系・信販系)=NG

- クレカのキャッシング=NG

- アプリローン(少額)=NG

→信用情報をみているから - 中小消費者金融(街金)=OK/可能性あり

融資はカードローンやキャッシングなど借りる方法の違いや、貸し出しの企業の業態の違いなどさまざまです。しかしそれらのほぼ全てが『信用情報』をもとに審査をしています。信用情報はCICやJICCといった信用情報機関から照会されます。ここにブラック情報として掲載されていれば、たとえどのキャッシングを申し込んだとしても情報機関は同じなので審査は落とされてしまいます。しかし中小の消費者金融は、独自の審査基準を有している場合があり、少額ならOKだったり利率が高いなどのデメリットはありますが、ブラックでも審査が通る場合があります。

個人事業主がブラックでも即日OKなローン・融資

個人事業主がブラックリストに載っていても、審査が通る可能性のある融資もないことはありません。個人事業主は個人で仕事をしているのでビジネスローンも対象になります。また、個人で借りるなら闇金は絶対避けたいところです。

1:法人向けのビジネスローン

ビジネスローンは資金調達力のない中小零細企業のために作られたローンモデルです。代表者がブラックでも企業の決算書や確定申告書類をもとに融資の可否が決定されます。

独自に審査基準がある業者もあり、決算書の内容によっては信用情報が悪くても将来性や『法人としての返済能力』が認められる場合もあります。

ここで気をつけたいのは、開業資金や開業したての法人では審査が通らない可能性が高いという点です。ビジネスローンは法人向けの融資のため、法人になりたての個人・個人事業主の用途としては不向きです。起業資金を集めたいなら日本政策金融公庫の融資、出資を募る、クラウドファンディングなどで集めるほか、政府や自治体の補助金・助成金などで賄うと良いでしょう。

2:中小の消費者金融

いわゆる『街金』と呼ばれる消費者金融です。大手とは違いブラックでも借りられる可能性があるので、審査を申し込む価値はあります。

【注意】ローンは一つずつ

ビジネスローンや消費者金融などで必ず審査を通したいからといって、複数の業者に同時に審査を申し込んではいけません。これもまた信用情報に関わるからです。それぞれの審査の申し込みの履歴は信用情報機関で共有されていますので、同時に複数の審査を申し込むと金融機関からの心象は悪く、審査通過のハードルが上がってしまいますy。一つの審査が終わるまでは新規の審査申し込みは避けすのが無難です。

とはいえ個人事業主は即日融資が難しい

法人化しておらず個人事業主としてビジネス展開している人も多いなか、大手のビジネスローンなどは個人事業主では審査落ちが珍しくありません。なぜなら家族経営・事業とプラベーとが混在しているなど、個人事業主は事業内容や実態の把握がしづらいからです。一部のビジネスローンでは個人事業主も審査可能ですが、審査基準は厳しく、また利率も高いのが特徴です。

個人事業主が資金調達をするなら、事業計画や決算報告が不備なく提出できて、かつ、ブラックでないことは必須です。ブラックでも融資を受けたいという個人事業主の方はビジネスローンは諦めましょう。

信用情報関係なし!ブラックの個人事業主が即日資金調達する方法

それでも今月中に10万円の支払いがあるからどうにかしないと!

来月に売り上げが入金されるからすぐ返せるのに、今手元にない・・・

個人事業主がブラックでも資金調達する方法があります

カードローンやキャッシング、消費者金融で全て断られてしまった場合は、個人事業主なら持っているはずの『請求書=売掛金』を買い取ってもらう方法で資金調達しましょう。請求書買取はファクタリングと呼ばれ、欧米では一般的な資金調達方法です。

ファクタリングならブラック関係なし!融資より低利率で即日

個人事業主の場合、売上が立っていても実際の入金が翌月で手元に現金がないことはよくあることです。受注のために材料を買わなければならなかったり、従業員への支払い(人件費)、売上の入金の前にお金がかかり自転車操業になりがち・・。

もしあなたが取引先への請求書(売掛金)を持っていて、近い将来入金があるのに手元に今お金がないなら、キャッシングよりもファクタリングを選ぶべきです。ファクタリングは取引先の信用情報を見るため、あなたがブラックでも関係ありません。今は完全オンラインで即日入金してくれるファクタリング会社も多く、個人事業主の新しい資金調達手段として注目を集めています。ファクタリングは将来の自分が受け取る売上を先取りで入金されることで、先取りするために手数料がかかるという仕組みです。融資ではないので利息の代わりに手数料率と呼ばれるものがあります。手数料率は上限を設定している会社もあるので高すぎる手数料を取られる心配もありません。

ポイント

- 事業資金を持ち出しで建て替えずに済む

- 自転車操業から脱却できる

- 資金があるので受注できる=仕事を取り逃がさない

=事業がどんどん大きくなる!

個人事業主向けファクタリング会社の選び方

必要書類が少ない

あなたがファクタリングを申し込む時に必要な書類は以下の通り。基本的にはこれらの書類があれば申し込みができます。

必要な書類

- 身分証明証:運転免許証・マイナンバーカード・パスポート

- 確定申告書

- 登記簿謄本(法人)

- 印鑑証明

- 通帳コピー3ヶ月分

- 請求書・契約書・納品書・発注書など

- 売掛先との基本契約書

- 税金・社会保険等の書類

- 公共料金の領収書

意外と多いので、ファクタリングを諦めてしまう個人事業主は多いです。今は提出書類が3種類以下のファクタリングも多くあるので、必要書類の少ないファクタリング会社を選びましょう。

-

-

参考提出書類少なめ【たった2枚】個人事業主審査緩いファクタリング

入金は来月あるのに、今支払いしなきゃならないんだよな・・ 取引先からの入金=売掛金を早く手にいれるファクタリングが注目されています。ファクタリングは信用情報が一切関係ない資金調達方ですが、必要な書類が ...

続きを見る

審査は緩いに越したことはないが、審査なしは疑ってかかれ!

審査のないファクタリングは悪徳業者の恐れがあります。ファクタリングは融資ではないため貸金業者に登録せず事業を行うことができますが、その業務実態が貸金業と同じである悪徳業者が存在します。

ファクタリングは保証人は保証金は不要ですが、悪徳業者の中には保証人などを求めてくる場合があります。業者が貸金業法に違反している可能性が濃厚で、恐喝など返済を取り立ててくる可能性もあります。また、ファクタリングは融資ではないので分割で償還をすることもできません。2者間のファクタリングの場合は特に注意し、一括で償還することが必須です。『審査なし、分割で償還可能』などど甘い文句を謳った業者は避けるべきです。

償還請求権なし(ノンリコース契約)

売掛先が倒産=売掛金が回収できなくても「あなた(ファクタリング利用者)に責任を負う必要はない」という権利

償還請求権がある場合は金融取引=融資になってしまう恐れがあり、悪徳業者の可能性があります。償還請求権が発生するのは請求書の買い取りではなく融資にあたると金融庁も警告文を出しています。ただ、償還請求権が発生する請求書先払い(前払い)サービスも減ってはいるものの、残っているのが現状です。

ここで紹介しているファクタリング会社は償還請求権なしなので安心です。

オンライン完結のファクタリング会社選び方|個人事業主

1:AIか担当者付きか

最近はAIによる自動審査も普及していて、申し込みから入金までの時間が短縮されるようになりました。AI審査はオンラインで完結できる上スピーディーなのが魅力!しかし審査に必要な書類が1つでも揃わなかったり、ミスがあると弾かれてしまうリスクも。担当者がつくファクターなら、こちらの事情に柔軟に対応してくれる(書類がどうしても1つ足りない・少額の売掛金である等)ので、自分にとってAIと担当者のどちらがメリットが大きいか検討しましょう。

AI審査

- 入金までのスピードが早い

- 完全オンラインで手続きできる

- 書類不備→一発で弾かれる

担当者付き

- AIよりは審査に時間がかかる可能性

- こちらの都合に柔軟に対応してくれる

- 人と繋がって申し込みができるので安心感が違う

2:会員登録→書類アップロード→審査開始の簡単ステップである

会員登録から書類審査までネット完結だとスムーズで手間がかかりません。ファクタリング会社によってはオンラインと謳っていながらも電話による面談がある場合も。オンライン完結でできるファクタリング会社は入金まで全てネットで対応できます。

オンラインですべて審査が行えるのはQuQuMo・ラボル・ペイトナー・フリーナンスです。

3:必要書類が3枚以下

せっかくオンライン完結なのに、提出する書類が煩雑だと申し込みをする気も失せてしまうもの。審査に必要な書類は3種類以下であると申し込みのハードルはグッと下がります。

必要書類の少なさではビートレーディングがおすすめです。

4:スピーディー

即日入金するためには審査のスピードの他にも、2者間ファクタリングであることが重要です。3者間ファクタリングで債権譲渡をする場合は必然的に4・5日日数がかかります。オンライン完結と謳っていても個人事業主は3者間のみというファクタリング会社もあるので、個人事業主でも2者間ファクタリングを選べる会社を選びましょう。

→スピード重視ならラボルがおすすめです。

どのファクタリング会社にするか迷ったら

ファクタリングの選び方

迷ったら全てに審査申し込みをする=相見積もりで手数料の相場が見える

ファクタリングは融資ではないので手数料率はファクタリング会社が独自に設定しているため、手数料の相場が明確ではありません。そんな中失敗しがちなミスは、高額な手数料を取られても相見積もりをしていないがために『こんなもんか』と高額手数料で承諾してしまうケースです。相見積もりを取れば自分の請求書がどの程度の手数料で買い取ってもらえるか、おおよその相場がわかりますから、高額手数料の失敗は避けられます。どの会社も提出書類は似ているので審査の申し込みも手間がかかりませんので、相見積もりを取ることをおすすめします。

ここで紹介している会社はどの会社も迅速な返答をくれるので相見積もりには最適です。

ブラック個人事業主におすすめのファクタリング会社6選!即日OK

即日入金されるファクタリング会社をまとめました。どの会社もオンラインで申し込みができ、必要書類も少ないのが特徴です。一番少ない会社で提出書類はなんと2枚のみ!手軽に申し込みができるのでおすすめです。

おすすめファクタリング

ラボル:24時間365日即時入金対応

QuQuMo(ククモ):口コミ多く高評価◎

ビートレーディング:専任のオペレーターあり

フリーナンス:保険もついた個人事業主向けの総合サービス

ペイトナーファクタリング:10%固定手数料で安心

一般社団法人日本中小企業金融サポート機構:非営利団体で安心感が違う

| 必要書類 | 手数料 | 可能額 | 審査 | 即日振込 | その他サービス | 契約書 | 形態 | コールセンター | |

ラボル | 請求書 請求確認メール | 10%固定 | 1万円から | 30分 | ◎24時間365日 | 審査結果メール | 2者間 | チャットあり | |

フリーナンス即日払い | 請求書 請求確認メール 契約書等 通帳コピー | 初回10% 2回目〜 最小で3% | 5000万円 | 最短30分 | 平日のみ | ・専用口座 ・保険加入 ・バーチャルオフィス ・カード決済 | 審査結果メール | 2者間 | なし |

ペイトナー | 請求書 H PのUR L 通帳コピー3ヶ月分(初回) | 10%固定 | 100万円 | 最短10分 | 平日のみ | 初回5,000円 クーポン | 審査結果メール | 2者間 | チャットあり |

ククモ | 請求書 通帳コピー 開業届or確定申告 健康保険証 | 1%〜14.8% | 上限なし | 30分 | 平日のみ | QuQuMo 保全サービス | クラウドサイン | 2者間 | あり |

ビートレーディング | 請求書か注文書 通帳コピー | 2%〜12%程度 | 上限なし | 30分 | 平日のみ | オンライン契約 | 2者間/3者間 | あり | |

日本中小企業金融サポート機構 | 請求書か契約書 通帳コピー | 1.5%〜 | 最短30分 | 平日のみ | 補助金相談 | クラウドサイン | 2者間/3者間 | あり |

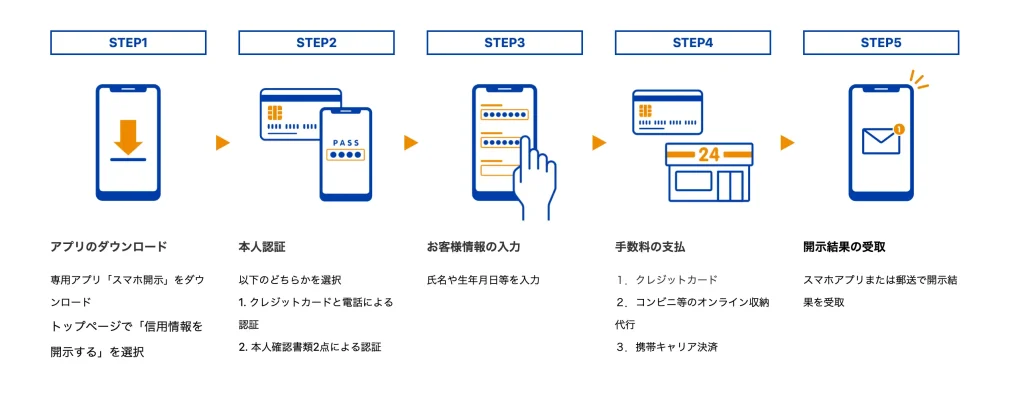

labol(ラボル):365日24時間即入金

\今すぐ登録する/

| 運営会社 | ラボル株式会社 |

| 設立 | 2021年 |

| 資本金 | 5000万円 |

| 手数料 | 10%固定 |

| 申請可能額 | 1万円から |

| 審査完了 | 最短30分 |

| 即日振込 | 24時間365日対応 |

請求書と各種書類をアップロードするだけで利用できるWEB完結型サービスです。2者間ファクタリングの会社で、最短60分で審査完了→振り込みが完了するスピードが好評です。また、24時間365日振り込みしてくれる点でも、他社のファクタリングとは違います。必要な時にすぐに請求書を現金化できるので、個人事業主にとってとてもありがたいスキームです。さらにプライム上場企業の子会社運営なので、安心して利用することができます。

・使ってみたい資金調達サービス 1位

・信頼できる資金調達サービス 1位

・入金が早いと思う資金調達サービス 1位

・申込が簡単な資金調達サービス 1位

2020年12月、GMOリサーチ株式会社による549名へのアンケート結果

とにかく審査が早い&24時間365日対応

ラボルを利用するメリット

- 必要書類は2枚:請求書、エビデンス書類

- 24時間365日審査〜入金対応:セブン銀行『リアルタイム振込サービス』を活用

- とにかく審査が早い:eKYC(オンライン本人確認)&AI審査で申請から最短30分で審査が完了

WEB完結で最短30分の入金が可能なlabol(ラボル)は、今すぐ現金が欲しい個人事業主やフリーランスにとって強い味方です。他社よりもファクタリングのハードルが低い分、個人事業主の奨学ファクタリングに向いているので、他社と迷っている個人事業主はlabol(ラボル)がおすすめです。

|

|

|

|

|

|

|

|

|

土日対応 |

web申し込み |

web申し込み |

web申し込み |

web申し込み |

web申し込み |

web申し込み |

|

必要書類 |

・請求書 ・請求確認メール ※その他 |

・請求書 ・請求確認メール ・契約書等 ・通帳コピー |

・請求書 ・HPのURL ・通帳コピー |

・請求書 ・通帳コピー ・確定申告書類 ・健康保険証 |

・請求書か注文書 ・通帳コピー |

・請求書か契約書 ・通帳コピー

|

|

可能額 |

1〜100万円 |

最大5000万円 |

25〜100万円 |

上限なし |

上限なし |

他社と比べると土日に申し込みまでは受け付けてくれるものの、審査・振込までを行なってくれるのはラボルのみです。このスピーディーさは即現金が必要な時に非常に便利です。また、少額でいいから現金が必要という個人事業主さんにとって、1万円から受け付けてくれるラボルは非常に使い勝手の良いファクタリング会社です。

こんな人におすすめ

- 1万円だけで良いので現金が必要

たとえばウーバー配達員。配達のためのガソリン代を払いたいけど今手元い現金がない - すぐに現金が欲しい

たとえばプログラマー。チームでのプロジェクトでメンバー報酬を先に支払わなければならない - 個人事業主・フリーランス

ひとり親方・建設業などもOK

\24時間365日即振り込み/

-

-

参考【口コミ良すぎ】逆に怪しい?labol(旧ナゲットファクタリング)評判

labol(ラボル)は24時間365日対応の2者間ファクタリング会社で旧名をナゲットと言います。手数料が一律10%でわかりやすく、個人事業主にとって申し込みのハードルがとても低いのが嬉しいところ! こ ...

続きを見る

【やってみた】ラボルファクタリング審査申し込んでみた

個人事業主でも申し込みできるファクタリングの中でも、申し込みが簡単なラボルに審査を申し込んでみました。

至急現金が手元に必要な時って本当に突然やってくるもので、私の場合も月の初めに必要な資金が足りずショートしそうになったので、ラボルでファクタリング審査を申し込みました。

申し込み方法はとても簡単です。また、一度登録してしまえば2回目以降は請求書と相手企業の請求書受領メールをアップロードすれば審査すぐにできます。

ラボルの初回登録の方法を説明します。

step

1Googleアカウントでログイン

Googleアカウントでログインしました。すぐに基本情報の入力画面になります。

- 氏名

- 性別

- 職種

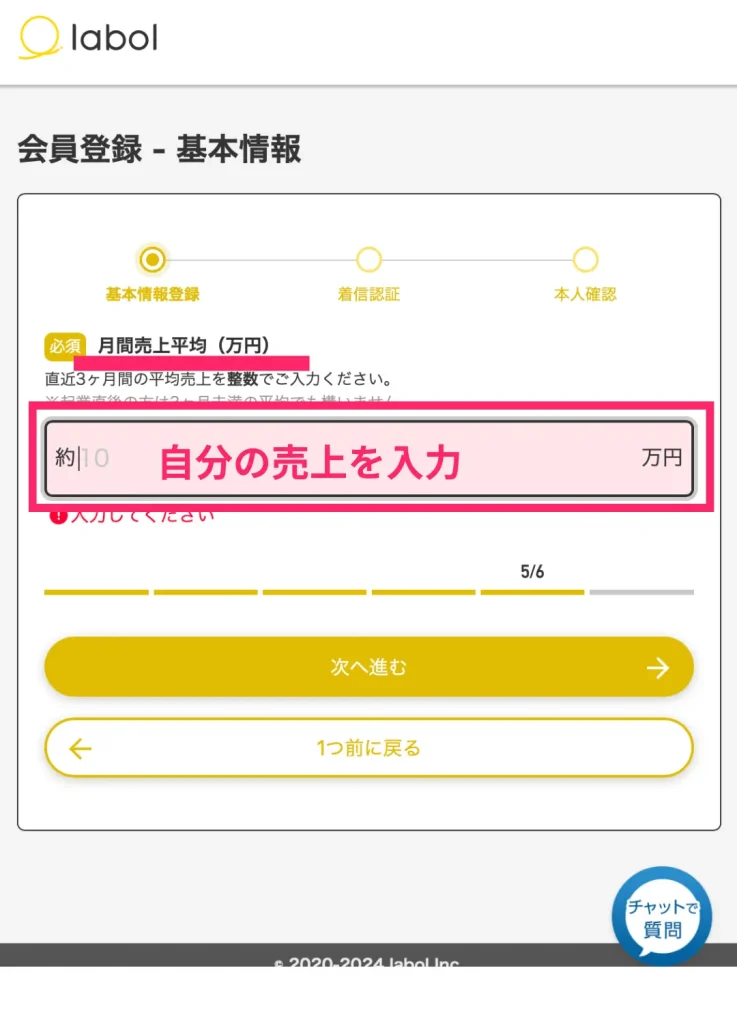

- 月間平均売上

- いつ資金が必要か(~1週間・1ヶ月など)

上記を入力していきます。プルダウン方式なので迷うことはありませんが、月間平均売上は正確に書くと良いでしょう。

私は「平均30万」の売上で登録したら、申請可能額は「45万円」となりました。1万円から最大100万円まで買取が可能なラボルですが、個人事業主の規模によって申請可能額は上限が決まっています。初めから100万円はファクタリングできない可能性があるので、まずは少額の請求書から始めると良いでしょう。

step

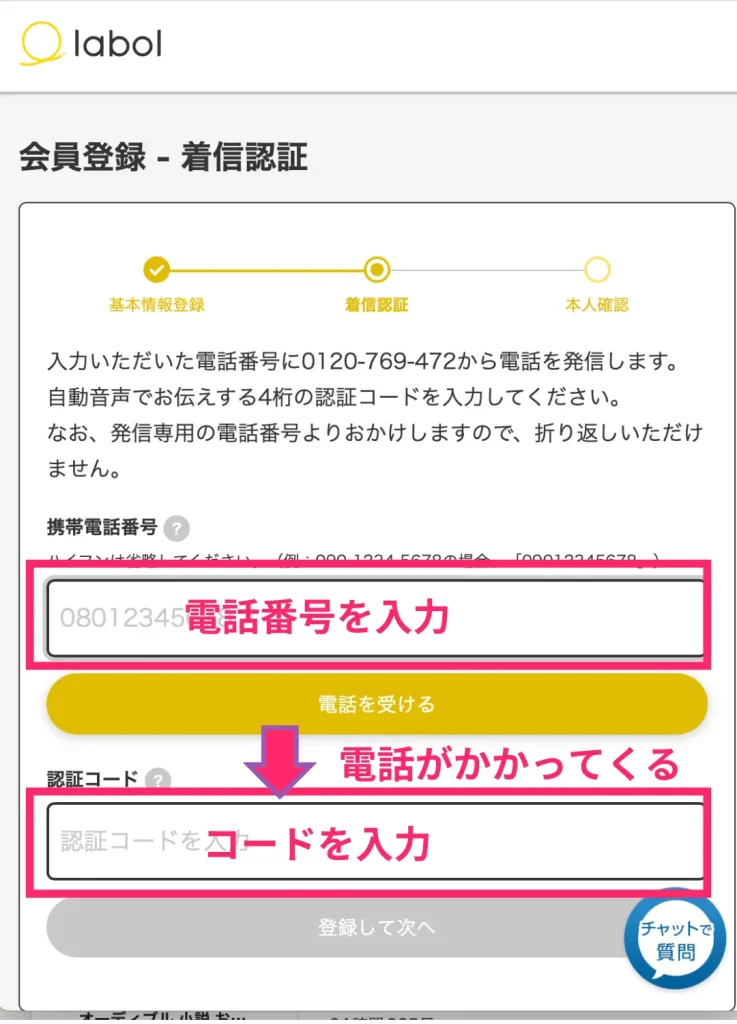

2電話の着信確認

電話番号を登録し、着信確認を行います。かかってきた電話を受け、音声案内で読まれる4けたの数字を入力すればOKです。

step

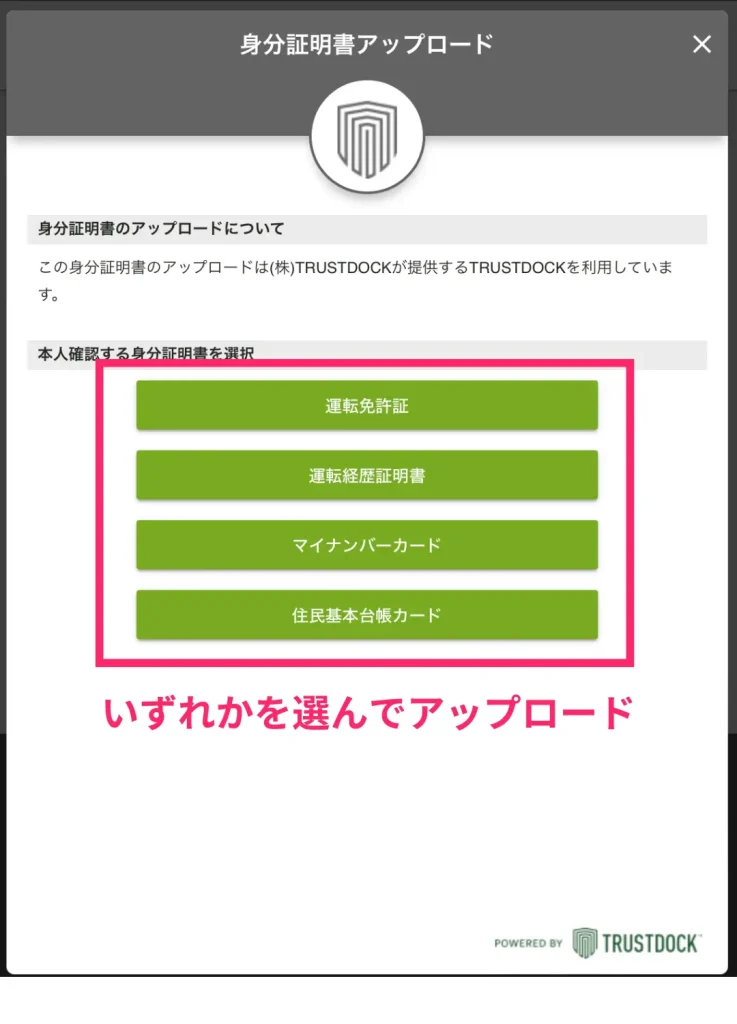

3身分証・口座情報の登録

運転免許証・運転経歴証明書・マイナカード・住民基本台帳カードのいずれかをアップロードします。スマホで撮ってアップすれば良いので簡単でした。影が入らないように見えやすく撮ると良いでしょう。

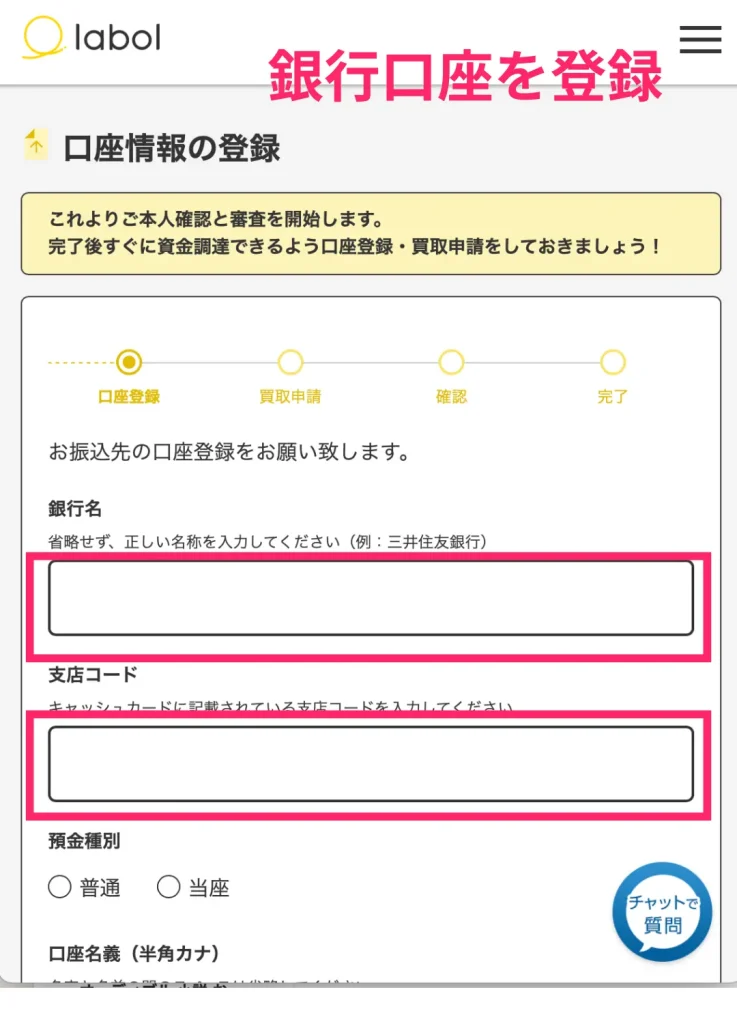

審査申請の前に銀行口座の登録も行います。

step

4請求書・買取希望額を登録

可能額を超えない金額を入力します。例えば30万円の請求書を手元に持っていても、1万円から申請は可能です。その場合、9000円が振り込まれ、期日までに1万円を振り込むという流れです。

私は少額の資金が必要だったので、34万円の請求書を提出し、1万円を申請しました。

step

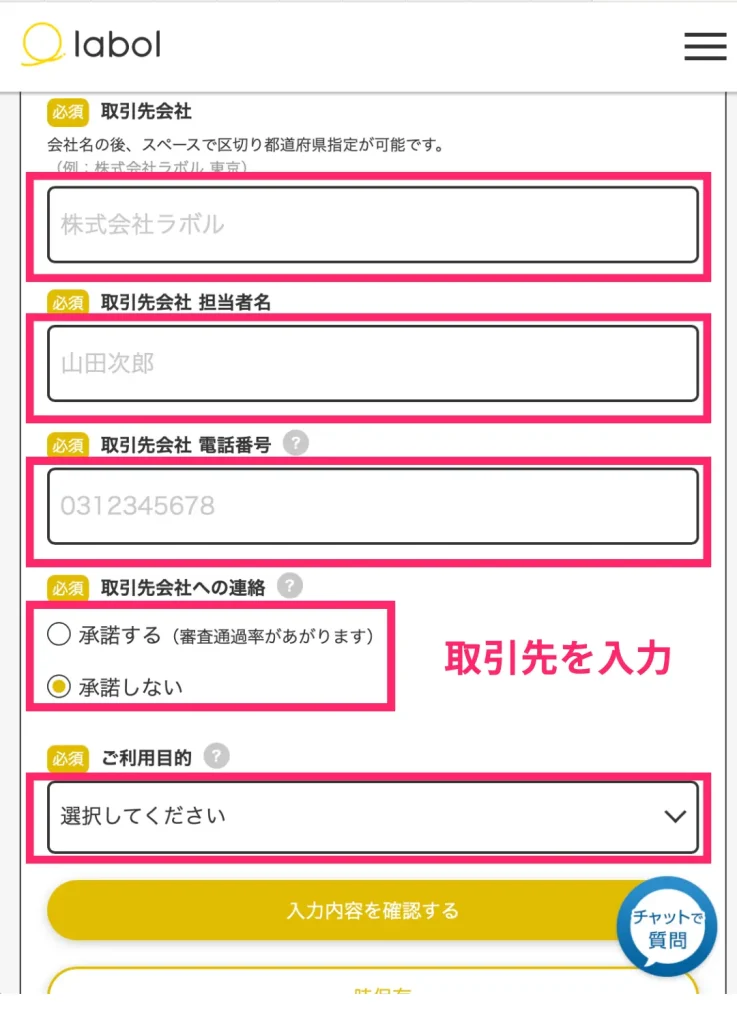

5取引先情報の入力・追加資料

取引先の情報請求書受領メールのスクショ又は通帳のコピー、上記の両方を入力・アップロードします。この時に『取引先への連絡を承認する』を選ぶと審査通過率が上がります。

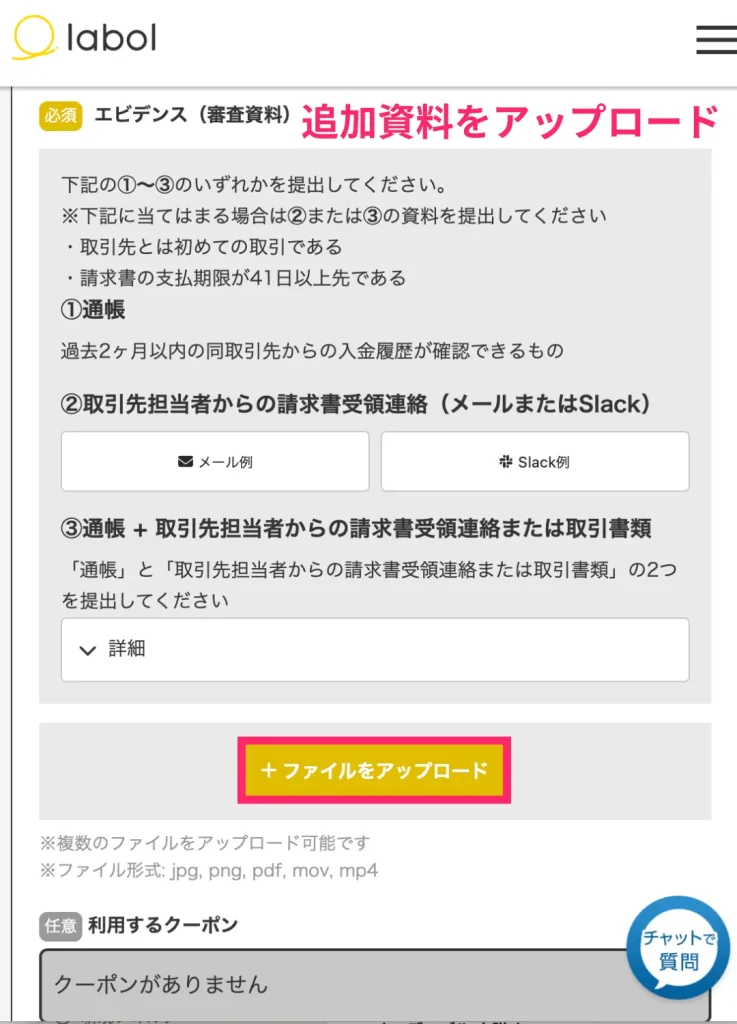

最終確認をした後に追加資料があればアップロードします。自分のHP(本名が載っている)名刺やチラシなど事業のわかる媒体をアップロードします。

step

6申請完了!

審査結果のメールが届くまで待ちましょう。

全てネット上、スマホで完結する手続きなのでファクタリングをやるハードルもグッと下がって身近に感じました。

\24時間即時入金/

FREENANCE(フリーナンス)

フリーナンスは個人事業主向けのお金と保険のサービスを展開している会社で、口座開設やファクタリング、保険のサービスがあります。月額0円のフリープランから990円のプレミアムプランまであります。

| フリーナンス即日払い | |

| 運営会社 | GMOクリエーターズネットワーク株式会社 |

| 親会社 | GMOペパボ株式会社 (東証プライム) |

| 資本金 | 1億円 |

| 手数料 | 初回10% 2回目~最小で3% |

| 申請可能額 | 最大5000万円 |

| 審査完了 | 会員登録120分 審査最短30分 |

| 即日振込み | ○ |

| その他のサービス | 専用口座 保険に加入できる バーチャルオフィス カード決済 |

| 形態 | 2者間ファクタリング |

| コールセンター | なし |

| 償還請求権 | なし |

FREENANCEでできること

- フリーナンス口座開設(屋号で開設):入金専用口座

- 即日払い(ファクタリング)

- あんしん補償(保険)

- バーチャルオフィス

- カード決済(リンク決済の発行)

フリーナンスに登録すると受けられるサービスは5つあります。プランによって内容が変わります。

| フリー | レギュラー | プレミアム | |

| 1ヶ月あたり | ¥0 | ¥480 | ¥980 |

| 年間一括払い | ¥0 | ¥5880 | 11760 |

| フリーナンス口座 | ◎ | ◎ | ◎ |

| バーチャルオフィス | ー | ー | ◎ ライトプラン |

| あんしん補償Basic | ◎ | ◎ | ◎ |

| あんしん補償 | ー | ◎ | ◎ |

| あんしん補償プラス (所得保障団体保険) | ー | 加入可能 | 加入可能 |

| 決済手数料(※1) | 4.43% | 3.93% | 3.43% |

\今すぐ無料で登録/

FREENANCE即日払い(ファクタリング)仕組み解説

フリーナンス口座を開設したらすぐにファクタリングでき、フリープランでも利用することができます。手数料は3~10%(登録直後は標準手数料10%)。フリーナンス口座を使えば使うほど利率は下がる『与信スコア』のスキームで手数料率が変わります。会員登録最短120分、ファクタリング審査は最短30分なので、即日の入金が可能です(当日の正午までに申請)。2者間ファクタリングのため取引先に知られることなくファクタリングができるので、個人事業主や小規模事業者にとって安心して利用することができます。2021年からは審査も取りやすくなったと評判です。

即日払いの特徴

- 平日11時半以降の審査完了

→翌日金融機関が休みの時(土日祝日):翌営業日 - 申請可能額:1万円~1,000万円

→売掛金の一部でもOK

即日払い=ファクタリングはあなたのメインバンクに振り込まれるため、フリーナンス口座への振替はありません。即日に入金を確認できます。

申し込み方法カンタン!審査落ちしない方法

請求書をマイページにアップロードするだけで審査が開始されます。請求書だけでは審査は完了しないため追加資料となる『エビデンスの登録』を行います。エビデンスの登録は漏れのないことが重要です。書類は手軽に集められるものばかりですので、漏れのないよう提出しましょう。

エビデンスの登録

- 公共料金領収書のアップロード

- 取引先への請求書送付メール&取引先からの受領メール

- 契約書や発注書等、請求金額が確定していることが証明できるもの

=請求書だけでは不足しているから - 過去の取引の証明になるもの

=フリーナンス口座に取引先から入金があるor取引が確認できる通帳のコピー

審査結果(ファクタリング承諾)の通知を持って売掛債権の譲渡契約が成立します。この通知が11時半までに完了し、16時半までに承認された場合即日入金、時間がすぎている場合は翌営業日の入金です。

ファクタリングの手数料下げる方法

フリーナンスの即日払い=ファクタリングは実に面白い仕組みがあります。それが与信スコアです。与信スコアとはあなたの信用度を数字で表したもの。会員登録時は一律「320」です。フリーナンスの専用口座に取引先から入金があると与信スコアはアップします。きちんと取引先から入金されてるとフリーナンス側からわかるので、あなたの信用度が上がる=ファクタリングの利息が下がる、という仕組みです。そのほかにもSNS連携やMoneytreeとの連携など、与信スコアに関わるサービスとフリーナンスを連携させることであなたの信用度が上がります。

SNS:Google、facebookなど

クラウドサービス:Moneytree、freee、Misocaなど

各種書類:確定申告書類、課税証明、住民税納付書など

\今すぐ無料で登録/

メリットだらけ逆に怪しい!?デメリットある?

メリット1:個人事業主に必要な様々なサービスを受けることができる

フリーナンス一度登録すればファクタリングだけでなく、保険やバーチャルオフィスなど個人事業主にとって必要なサービスが全て受けられます。特にあんしん補償は個人事業主が業務上で発生した損害賠償まで補償してくれるのでいざという時にとても安心です。所得保障保険も任意で追加できます。

メリット2:ファクタリング=即日払い初回手数料10%固定→下がる仕組み

フリーナンスのファクタリングは初回の手数料は10%と、2者間ファクタリングの中でも低い料率です。また、上限が10%と固定されているため、予想外の手数料を取られる心配はなく、申し込み前から資金額の目処がたちます。数あるファクタリング会社の中には手数料の上限が書かれていない会社もあり、法外(?)な手数料を提示してくる会社も珍しくありません。あるファクタリング会社では20万の売掛金に対し6万円の手数料て提示してきたとか・・・。手数料を明朗にしているので安心して審査を申し込めます。

また、フリーナンスには『与信スコア』というスキームがあります。あなたがファクタリングの回数を重ねるごとに、また外部サービスと連携をすることでスコアが上がり、そのスコアに準じた手数料率になるのです。

一番のスコアUPは『取引先の入金をフリーナンス口座に設定すること』。入金先を変えるだけでファクタリングの手数料が下がるのは嬉しいですね。

メリット3:外部との連携が便利

クラウドワークスやfreeeなどのクラウドサービスをフリーナンスと紐づければ、即日払いがとても簡単に申請できます。

ポイント

クラウドワークスで受注した案件をチェックし、即日払いに申し込み

フリーナンス口座がfreeeと紐付けられるので仕訳が自動化

デメリット1:ファクタリング=即日払いができるのは取引先が企業のみ

即日払いを利用するには請求書が企業相手でないと利用できません。個人事業主だと『取引先も個人やフリーランス』という方は多いでしょう。しかしファクタリングを利用する場合は個人相手の売掛金は使えないので注意しましょう。取引先が個人事業主でも申請できるファクタリング会社があるので他のファクタリング会社で申請することをおすすめします。

デメリット2:フリーナンス口座は使わないと休止=凍結される

FREENANCEの収納代行口座は一定期間使わないと休止=凍結されてしまいます。フリーナンス口座は『収納代行口座』なので、普通の口座のように現金を貯めておくことはできない口座です。フリーナンス口座が休止の間はあんしん補償も停止されてしまうので注意が必要です。

・取引先からの入金がない

・入金先をフリーナンス口座に指定していない

・現金取引のみ

FREENANCEはこんな人におすすめ

こんな人におすすめ

- 個人事業主、フリーランス、ひとり親方など、個人で仕事をしている人全て

- 取引先からの入金をまとめたい人

- 出前館・ウーバーイーツの配達員:保険に安く入りたい!

- ハンドメイド作家・せどり:自宅の住所を仕事で使いたくない人

月額0円から入れるフリーナンスはファクタリングを含めた個人事業主向けの総合サービスです。一度登録してしまえば、無料で様々なサービスを受けることができます。ファクタリングの手数料は2者間にしては低く10%が上限です。個人事業主さんなら登録して損はないサービスばかり!ぜひ登録してみてくださいね。

\今すぐ無料で登録/

-

-

参考【ガチ検証】口コミ良すぎ逆に怪しい?フリーナンス評判

FREENANCE(フリーナンス)は個人事業主向けのサポートをまるっと提供している会社。独立したらまず入ったほうがいい! この記事を書いたのは TAROです。個人事業主になると一気に保障がなくなるの怖 ...

続きを見る

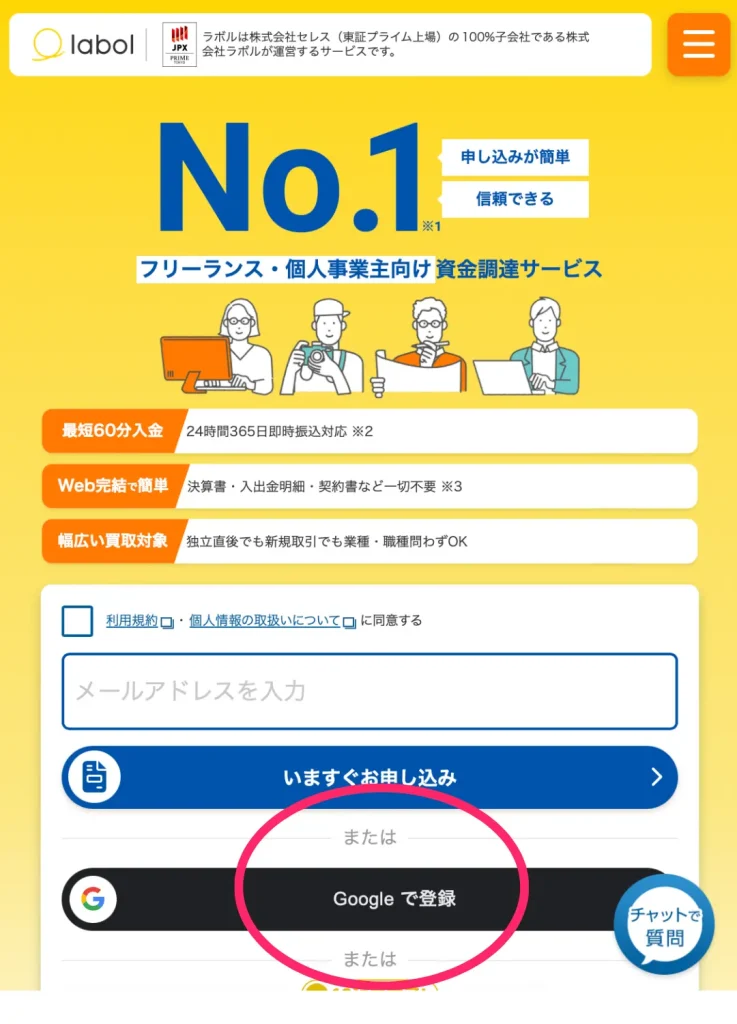

ペイトナーファクタリング

\Googleアカウントで申し込める/

ペイトナーファクタリング

2019年設立ながら取引件数を2500件以上に伸ばしている成長企業。旧yup株式会社から累積で5万件の取引をしている実績ある会社です。新聞掲載やメディア掲載が多く、資本金も潤沢で信頼できる企業といえます。

| 運営会社 | ペイトナー株式会社 (旧yup株式会社) |

| 設立 | 2019年 |

| 資本金 | 4億円 |

| 手数料 | 10% |

| 申請可能額 | 初回25万円 〜最大100万円 |

| 審査完了 | 最短10分 |

| 即日振込み | ○ |

| 手続きのしやすさ | ◎ |

| その他のサービス | 初回手数料5,000円クーポン |

| 契約書 | なし =審査結果のメール |

| 形態 | 2者間ファクタリング |

| コールセンター | チャットあり |

| 償還請求権 | なし |

ペイトナーファクタリングのメリット

GOOD!

- AI審査でとにかく早い

- 手数料固定10%

- 提出書類はたった2点

- Googleアカウントで登録できる

- 初回はクーポン:手数料最大5,000円オフ

- 個人間取引もOK

とにかく早いAI審査

AIを導入した審査スキームで最短10分で完了します。提出書類アップロードと必要事項を入力さえすれば、10分後には審査結果が届くのです。この速さは業界No.1。

手数料固定で安心

手数料は10%で固定されていますので、予想外の手数料を取られる心配はなく、申し込み前から資金額の目処がたちます。数あるファクタリング会社の中には手数料の上限が書かれていない会社もあり、法外(?)な手数料を提示してくる会社も珍しくありません。あるファクタリング会社では20万の売掛金に対し6万円の手数料て提示してきたとか・・・。手数料を明朗にしているのでペイトナーは安心して審査を申し込めます。

提出書類がかなり少ない

初回登録時にアップロードする書類がハードルがかなり低いです。確定申告書類などはなく、サイトのURLを入力するだけでOK。SNSでも可能なので個人事業主にはありがたいですね。

本人確認書類:マイナンバーカードや運転免許証

実態確認資料:あなたの事業のサイトURL(HPやSNS)or銀行口座の出入金履歴3ヶ月分

Googleアカウントで登録できる

会員登録はGoogleアカウントでOKという手軽さが嬉しいです。面倒な入力作業はなく、自分のアカウントと紐付けるだけで会員登録が完了します。手間を省いたスピーディーさが魅力です。

初回使えるクーポンが嬉しい

初回申請時に使えるクーポンがあり、手数料が最大5,000円OFFになります。

LINEでお友達登録するとクーポンがもらえます。

個人間取引もOK

個人間での取引でもファクタリングできるのはペイトナーファクタリングの強みです。しかも手数料10%は変わらないので、個人事業主にとってありがたいシステムですね。なぜなら、個人相手にビジネスをしている個人事業主さんは圧倒的に多いから!個人相手の請求書でも審査してもらえるので、他のファクタリング会社を断られた請求書でもOKかも!

\最短10分で入金OK/

ペイトナーファクタリングのデメリット

BAD

- 申請可能金額の上限が決まっている

- 電話サポートなし(チャットのみ)

申請可能額の上限が決まっている

ファクタリングの申請可能額が初回は1~25万円まで、2回目以降も最大100万円までと、申請できる額に上限があります。少額(100万円)までなら10%固定の手数料でファクタリングができます。

数万円でいいからファクタリングしたいという方におすすめですが、大規模なファクタリングを行いたい事業者さんには不向きです。

電話のサポートはない

AIのチャットによる問い合わせがあります。電話でのサポートは行なっておらず、書類不備や請求書内容に不安がある方はAIチャットを使って解決する必要があります。

AIチャットは24時間瞬時にあなたの質問に答えてくれるので電話サポートよりもスムーズに問題が解決するメリットがあります(夜中でも)。→電話で問い合わせたい人には不向き

【結論】ペイトナーは個人事業主向け!

ペイトナーは1万円からの少額ファクタリングに強い、個人事業主・小規模企業向けのファクタリング会社です。AIによるスピーディーな審査で即日入金が可能な点が嬉しいところ。

・Googleで簡単に登録できる

・提出書類がとにかく少ない

・AIの審査でめちゃくちゃ早い

・初回はクーポンあり

・個人間での取引でもファクタリングできる

少額のファクタリングを希望する個人事業主さんにおすすめです。特に個人相手の取引をしている人は、ペイトナー一択と言っても良いでしょう。

こんな人におすすめ

- 個人事業主

- 少額のファクタリング希望

- 個人間の請求書もファクタリングしたい

\最短10分で入金OK/

-

-

参考【速すぎて神】ペイトナーファクタリングの口コミまとめ

ペイトナーは個人事業主向けのファクタリング会社です。個人間取引の売掛金も可能で、手数料は10%固定、個人事業主に使いやすい最強ファクタリング会社をまとめました。 この記事を書いたのは TAROです。個 ...

続きを見る

QuQuMo(ククモ)

\今すぐクリック/

QuQuMo(ククモ)は2者間ファクタリングをオンライン完結で手続きできるファクタリング会社です。運営会社は株式会社アクティブサポートというファクタリング会社です。2017年に設立、実績のある会社です。メガバンクとも取引している会社なので信頼のおける企業といえます。

| 運営会社 | 株式会社アクティブサポート |

| 必要書類 | 請求書 保有するすべての銀行口座3ヶ月分通帳のコピー 本人確認書類(登録時) 確定申告書類または開業届(個人事業主) 健康保険証(個人事業主) |

| 手数料 | 1%〜14.8% |

| 申請可能額 | 上限なし |

| 審査完了 | 30分 |

| 即日振込み | ○ |

| 手続きのしやすさ | ◎ |

| その他のサービス | サポート窓口(電話)あり QuQuMo保全サービス |

| 契約書 | クラウドサイン(電子契約) |

| 形態 | 2者間ファクタリング |

| コールセンター | あり |

| 償還請求権 | なし |

| 債権譲渡登記 | 不要 |

| 審査通過率 | 記載なし |

\今すぐ会員登録/

QuQuMoのメリット

メリット1:電子契約で締結するので安心感が違う

大きな資金が動くファクタリング。ククモは完全オンラインで『クラウドサイン』という電子契約を利用して締結しますので、気軽なのにしっかり契約できて安心です。

メリット2:オンラインだけどサポート窓口で相談できる

オンラインに慣れていない人や、初めてのファクタリングで不安がある人でもサポート窓口が常設しているので安心です。電話で相談しながら契約締結までスムーズに操作できると評判で、完全AIではない点は高評価。大きな資金が動くファクタリングを行いたい場合、安心できる窓口がある方がおすすめです。

QuQuMoのデメリット

審査通過率が公表されていない

ククモは個人事業主でも気軽に申し込みができるファクタリングですが、ファクタリング審査の通過率は公表されていません。設立間もないフリーランスや、売掛先企業との過去の取引実績が薄い場合は審査に通らない可能性があります。また審査は通っても『掛け』と言って売掛金の一部しか買い取ってくれないことも。しかしファクタリングの審査は千差万別、見積もりをしてみないとわかりませんのでまずは申し込みをして、あなたのもっている請求書は審査が通るのか確かめましょう。

まとめ:QuQuMoはこんなときにおすすめ

QuQuMoがおすすめな人

- スピード重視だが電話サポートのあるファクタリング会社が良い

- ファクタリングの契約書の取り交わしは必須(クラウドサイン)

- 大口のファクタリングを行いたい

クラウドサインを使った完全オンラインでの契約締結で手軽と安心感が両立できます。振り込みまでのスピードも早く、個人事業主がファクタリングをする上での条件が揃っているのがQuQuMoの特徴です。上限金額がないので大口のファクタリングにも向いていておすすめです。

\今すぐ会員登録/

-

-

参考QuQuMoのファクタリング評判|悪徳ホント?徹底調査

支払いは今月なのに売り上げの入金は来月・・ 急に先方の都合で入金が遅れるっていう知らせ・・チームのメンバーに報酬は払わないと 毎月の資金繰りはなんとか回っていても、急な出費は対応できない個人事業主の方 ...

続きを見る

ビートレーディング

ビートレーディングは2012年設立の実績のあるファクタリング会社です。累計取引額は1300億円以上、5万8000件以上のファクタリングの実績があります。

| 運営会社 | 株式会社ビートレーディング |

| 設立 | 2012年 |

| 資本金 | 7000万円 |

| 手数料 | 2%〜12%程度 |

| 申請可能額 | 上限なし |

| 審査完了 | 30分 |

| 即日振込み | ○ |

| 手続きのしやすさ | △ |

| その他のサービス | 女性の専任オペレーター窓口 |

| 契約書 | オンライン契約 |

| 形態 | 2者間(法人) 3者間(個人事業主) →個人事業主でも2者間可能な場合あり |

| コールセンター | あり |

| 審査通過率 | 非公開 |

他社にはないビートレーディングのメリット

GOOD!

- 5拠点対面&オンラインでサポート万全

- 注文書ファクタリングもできる

- オンライン=電子契約で安心感が違う

- 女性専任オペレーターがつく

5拠点対面&オンラインもサポート万全

東京・仙台・名古屋・大阪・福岡に支店があり、対面でのファクタリング契約も可能で、大きな資金が動こうファクタリングを行う場合は安心です。

また、初めての人でも安心して手続きができるように女性の専任オペレーターが常駐しています。些細なことでも質問に答えてくれるので、オンラインが不安な方でもスムーズに手続きが進められます。

注文書ファクタリングもできる

請求書より確度の低い注文書ベースでのファクタリングも申請できるのがビートレーディングの強みです。これは日経新聞にも掲載され非常に注目を集めています(2021年1月29日付)

電子契約と対面が選べて安心感が違う

ファクタリング会社の中では『審査結果メールをもって譲渡契約成立』という会社も多くあります。しかし大きな資金が動くファクタリングの場合は、債権譲渡の契約はしておいた方が安心ですよね。ククモはオンラインでは電子契約、対面では契約書をもって締結しますので、気軽なのにしっかりファクタリング契約できて安心です。

女性専任オペレーター

オンラインに慣れていない人や、初めてのファクタリングで不安がある人も安心して申請できるように女性の専任オペレーターが常設しています。電話で相談しながら契約締結までスムーズに操作できると評判で、完全AIではない点は高評価。大きな資金が動くファクタリングですから、安心できる窓口がある方がおすすめです。

\オペレーターと話せて安心/

唯一のデメリットは手数料にあり!?

BAD

- 手数料の上限ない=審査しないとわからない

手数料は2%~とかかれていますが、これは3者間ファクタリングの場合。2者間ファクタリングは4%~、上限の記載はありません。初回は最低利率での審査通過はありえないので、手数料がどの程度になるかは未知の領域といえます。条件が厳しい場合は他のファクタリング会社も検討すると良いでしょう。

【結論】ビートレーディングはこんな人向け

提出書類の少なさでは秀でているビートレーディングですが、さらに専任オペレーターのつく安心感があるのでビートレーディングは初めてファクタリングを行う個人事業主にもおすすめです。

こんな人におすすめ

- 初めてファクタリングをする

=専任オペレーターでスムーズに

=書類少なくて便利 - オンラインでもきちんと契約を交わしたい

=オンライン契約可能

\最短2時間で入金/

-

-

参考【怪しい】ビートレーディング実際どう?評判悪いか調べた結果

【ビートレーディング】は個人事業主や中小企業のファクタリングを行っている会社です。 対面もオンラインも対応しているのが嬉しいですね! ビートレーディングは使いやすいのか、審査は通りやすいのか、評判を調 ...

続きを見る

日本中小企業金融サポート機構

日本中小企業金融サポート機構は一般社団法人です。営利目的としていない機構なので無駄のないファクタリングをすることができます。関東財務局長及び関東経済産業局長が認定する経営革新等援機関として設立から数多くの企業の資金繰りのサポートをしています。累計取引額は210億円、取引社数は8130社を超えており、ファクタリングにおける実績が大きいです。また、ファクタリング以外の資金繰りの相談もできるので、総合的に資金の相談をしたい方におすすめです。

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

| 設立 | 2017年 |

| 必要書類 | 請求書か契約書 通帳コピー(表紙付き3ヶ月分) 身分証明書 機構指定の申込書 |

| 手数料 | 1.5%〜 |

| 審査完了 | 審査最短30分 |

| 即日振込み | ○ 17時までに契約完了 |

| 手続きのしやすさ | ◎ |

| その他のサービス | ファクタリング以外の資金繰りの相談 |

| 契約書 | クラウドサイン |

| 形態 | 2者間ファクタリング 3者間ファクタリング |

| コールセンター | あり |

\ファクタリングだけじゃない/

該当する補助金があるかも!?

ファクタリングだけじゃない!一般社団法人ならではのサービス

補助金申請

経営改革支援機関として、ファクタリング以外にも様々なサポートを行っています。その一つに補助金申請があります。認定支援機関であることが条件となる様々な補助金の申請が可能となります。営利目的のファクタリングサービスでなく、非営利団体だからこそできる補助金申請はかなり魅力的です。

経営改善計画策定支援事業

日本中小企業金融サポート機構のファクタリングを利用すると事業計画の策定支援を受けることができます。

本事業は、金融支援を伴う本格的な経営改善の取組が必要な中小企業・小規模事業者を対象として、認定経営革新等支援機関が経営改善計画の策定を支援し、経営改善の取組みを促すものです。

参考:経営改善計画策定支援事業

中小企業・小規模事業者が認定経営革新等支援機関に対し負担する経営改善計画策定支援に必要となる費用の2/3(上限額は以下参照)を中小企業活性化協議会が負担します。

他のファクタリングと何が違う?メリット/デメリット

GOOD

- 専任のスタッフがつく

- 補助金申請も相談できる

メリット1:専任のスタッフがついてくれる

ファクタリングを申し込むと専任のスタッフから連絡が来てヒアリングを行います。ファクタリング会社の中にはこのヒアリングを省略しているケースがありますが、日本中小企業金融サポート機構は進め方が丁寧です。初めての利用で不安な人は専任スタッフがつく日本中小企業金融サポート機構がおすすめです。

対応も良いという口コミもありますので、個人事業主でも安心して相談できます。

メリット2:認定団体だからこそできる補助金申請

中小企業経営力強化支援法に基づいた経営革新支援機構であるため、中小企業や個人事業主にとっては非常に安心できる団体です。『こちらが個人事業主だからって高い手数料ふっかけてくるんじゃないか・・』という心配は無用。個人事業主にも寄り添って対応してくれると評判です。また、日本中小企業金融サポート機構のファクタリングを利用すると事業計画の策定支援を受けることができます。実は知らない補助金が申請できるとわかったら嬉しいですよね。日本中小企業金融サポート機構を使うだけで国の支援事業を受けることができるというのも魅力的です。

本事業は、金融支援を伴う本格的な経営改善の取組が必要な中小企業・小規模事業者を対象として、認定経営革新等支援機関が経営改善計画の策定を支援し、経営改善の取組みを促すものです。

参考:経営改善計画策定支援事業

中小企業・小規模事業者が認定経営革新等支援機関に対し負担する経営改善計画策定支援に必要となる費用の2/3(上限額は以下参照)を中小企業活性化協議会が負担します。

\今すぐクリック/

デメリット:個人相手の売掛金は対応していない

BAD

個人相手の売掛金はNG

ファクタリングを行う請求書=売掛金は取引先が企業であることが条件となります。取引先が個人事業主でも申請できるファクタリング会社があるので他のファクタリング会社で申請することをおすすめします。

日本中小企業金融サポート機構がおすすめな人

累積取引額210億円取引社数8130社の実績を持つ日本中小起業金融サポート機構。ファクタリングの審査通過率はなんと95%と公表されています。事業計画の策定支援や補助金申請など、認定団体だからこそのサポートが充実しているのも嬉しいですね。

自分が国の補助金の対象だった!なんてこともあるかもしれません

ファクタリング以外の資金繰りの相談にも乗ってくれるので、個人事業主や中小企業の資金繰り相談から全体的にサポートしてほしい人におすすめです。

こんな人におすすめ

- 個人事業主、小規模企業

- 手軽にファクタリングしたい

- ファクタリング以外の資金調達の相談がしたい

- 専任サポートが欲しい

- 補助金について教えてほしい

特に政府の補助金申請などは、年を追うごとに制度が変わり個人で把握するのは困難です。手続きが個人でできない補助金もありますから、日本中小企業金融サポート機構は非常に心強いパートナーです。『公的な補助金があるならしたい』『タダでもらえる補助金があるなら嬉しい』そんな人はまず相談してみましょう。もしかしたら自分が対象の補助金があるかもしれません。

\今すぐクリック/

-

-

参考【辛口あり】日本中小企業金融サポート機構口コミ評判を探った

日本中小企業金融サポート機構は一般社団法人の非営利団体です。日本中小企業金融サポート機構が行なっているファクタリングについて評判や仕組みをまとめました。 この記事を書いたのは TAROです。一人で起業 ...

続きを見る

売掛金がない場合の資金調達

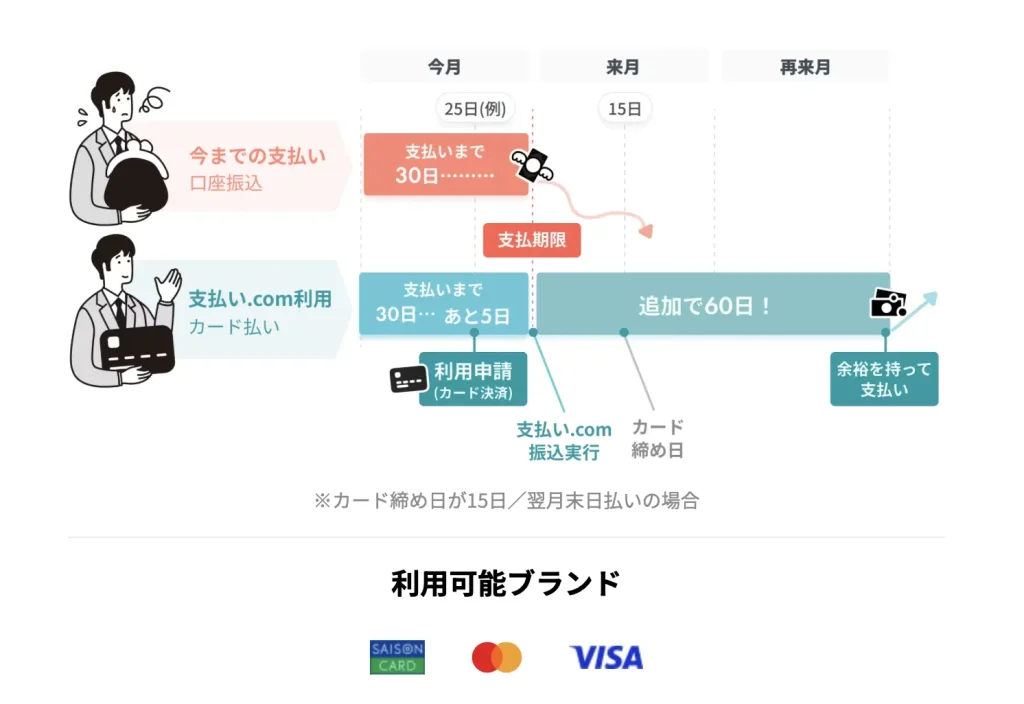

個人事業主の場合安定した企業からの受注がない人も多く、売掛金が都合よくあるわけではありません。ファクタリングの審査は継続的な取引をしている企業の売掛金が優良とされ、スポットの売掛金は相対的に手数料が高くなってしまうでしょう。もし直近の売掛金でファクタリングができない・審査の結果が良くない場合は、自分の支払いに目を向けてみましょう。現金での振込期限が迫っている請求書はありませんか?手元に現金がないのに支払い期限がある経費はありませんか?それらの支払いを先延ばしする方法があります。

低い手数料で資金調達!支払い.com

ファクタリングよりも低い手数料で資金調達をする方法がクレジットカードを使った後払いサービスです。現金での買掛金の支払いや家賃の支払いをクレジットカード払いにすることで、最大60日程度現金の支払いを先延ばしできる仕組みで、支払い.comが代表的なサービスです。

\一律4%でファクタリングより低い/

支払い.comはクレディセゾン系の後払いサービス会社で、一律4%の手数料で現金払いをクレジットカード払いにしてくれます。面談や審査はなく、手持ちのクレジットカードで手続きすることができますから、書類を集める作業や審査を待つ時間が省けて、資金繰りを改善することができます。

支払い.comスゴイ

- 支払いを最大60日延ばせる

- 審査や担保設定はなし

- 最短60秒で決済ができる

- クレディセゾンと共同運営

- 手数料一律4%→ファクタリング(5-15%)よりはるかに低い

- 振込先に支払い.comの利用を知られることなく利用できる

支払い.com | ファクタリング | |

| 特徴 | 現金の支払いを先延ばし | 売掛金を現金化 |

| 信用調査 | なし | なし |

| 担保 | なし | なし |

| 審査 | なし | あり |

| 面談 | なし | 会社による |

| 手数料 | 一律4% | 2~20%程 審査結果による |

| 所要時間 | 最短60秒で決済 | 即日〜数日 |

支払いが迫っているのに現金がない場合は、ファクタリングよりおすすめです。

\一律4%でファクタリングより低い/

【結論】個人事業主がブラックでも即日融資はOK?

結論

- 個人事業主がブラックでも必ず借りられる融資はない

- 個人事業主にはブラックでも関係ないファクタリングがおすすめ!

ブラックの個人事業主が即日今すぐにお金が必要ならファクタリングがおすすめです。なぜならあなたのブラック情報は関係なく、取引先の信用情報が審査の基準だからです。請求書と身分証があれば即日審査、入金まで即日対応してくれる会社もあります。まずは相見積もりをとって、あなたの持っている請求書をいくらで買い取ってもらえるか比較しましょう。ここで紹介している会社はオンラインかつ即日審査・入金も可能な会社です。即日入金をしたい場合は平日の午前中までに審査の申し込みをすると良いです。

おすすめファクタリング

ラボル:24時間365日即時入金対応

QuQuMo(ククモ):口コミ多く高評価◎

ビートレーディング:専任のオペレーターあり

フリーナンス:保険もついた個人事業主向けの総合サービス

ペイトナーファクタリング:10%固定手数料で安心

一般社団法人日本中小企業金融サポート機構:非営利団体で安心感が違う

現金の支払いが迫っている場合はクレジットカード払いに変更できる支払い.comがおすすめです。手持ちのカードで新しくクレカを作る必要はありませんので、信用ブラックで新規カードが作れない場合もサービス利用が可能です。手数料はファクタリングよりも低い4%で、審査もありませんのでスクに資金繰りを改善できますよ。

支払いが迫っているならまず登録してみましょう。

おすすめファクタリング

ラボル:24時間365日即時入金対応

QuQuMo(ククモ):口コミ多く高評価◎

ビートレーディング:専任のオペレーターあり

フリーナンス:保険もついた個人事業主向けの総合サービス

ペイトナーファクタリング:10%固定手数料で安心

一般社団法人日本中小企業金融サポート機構:非営利団体で安心感が違う

\一律4%でファクタリングより低い/