こんな方におすすめ

- キャッシュレス決済サービスは個人事業主でも導入できる?

- 個人事業主だけどキャッシュレス決済対応したい

個人事業主だけどクレジットカード決済サービスを導入したい!どこのキャッシュレス決済が良いのか知りたい人は多いでしょう。個人事業主がキャッシュレス決済サービスを導入するならSTORES 決済 がオススメです。

私は個人事事業主としてキャッシュレス端末を利用して6年。主要4社を比較し、実体験をもとにキャッシュレス決済のおすすめ端末を紹介します。

この記事を書いたのは

| メリット | デメリット | |

SOTRES決済 | 決済端末無料 交通系IC決済手数料が安い 2回・リボ払いOK | 10万未満振込手数料¥200 QRコード決済の種類少ない |

Square | 入金サイクル早い 振込手数料¥0 オンラインストア安い すぐに導入できる | 決済端末が唯一有料 シンプルすぎて機能が少ない QRコード決済の種類少ない 決済手数料が他社より高い |

AirPAY | キャッシュレス対応幅広い 決済端末無料 | オンライン決済ない Android使えない 入金サイクル遅い |

| 楽天経済圏のお客様独占できる 楽天銀行なら365日翌日入金 個人事業主もお得なキャンペーン | 楽天ユーザー以外お得感ない オンライン決済は高い キャンペーンは永遠ではない |

個人事業主ポイント

- AirPAY→キャッシュレスの対応が豊富だけど入金面で不便・オンライン決済なし

- Square→決済端末が有料

- STORES 決済→2回払い・リボ払いOK

- 個人事業主に一番おすすめ→STORES決済

Square Square |

AirPAY AirPAY |

|

||

| 端末 代金 |

無料キャンペーン |

4,980 | 無料キャンペーン |

無料キャンペーン |

| 月額 費用 |

- | - | - | - |

|

クレジット |

3.24% | 3.25% | 3.24% | 3.24% |

| 2回リボ 対応 |

- | - | - | |

| 交通系 IC |

1.98% | 3.25% | 2.95% | 3.24% |

| QR コード |

3.24% | 3.25% | 2.95% | 3.24% |

| オンライン 決 |

3.24% | 3.25% | - | 4.0% |

| ネット ショップ |

3.6% | 3.6 | - | - |

| 手動 振込 |

2営業日 | 翌営業日※1 | 月6回※2 (指定日) |

月末締め 翌営業日※3 |

| ¥0※4 | ¥0 | ¥0 | ¥330※5 | |

|

|

→STORES決済 | →Square | →AirPAY |

※1.みずほ・SMBC以外は2営業日、※2.メガバンク以外は月3回指定日、※3.楽天銀行は翌日、※4.10万未満は¥200、※5.楽天銀行は¥0

審査が通りやすいのはどこ?提出書類を比較

STORES決済 STORES決済 |

Square Square |

AirPAY AirPAY |

|

|

|

個人 |

【QR決済も申込みの場合】 ・運転免許証 ・運転経歴証明書 ・健康保険証 ・パスポート ・住民票 ・住民基本台帳カード ・在留カード ・特別永住者証明書 |

開業届 |

・運転免許証 ・運転経歴証明書 ・健康保険証 ・パスポート ・住民票 ・住民基本台帳カード ・在留カード ・特別永住者証明書 |

・運転免許証 ・健康保険証 ・パスポート ・住民票 ・印鑑証明書 ・在留カードなど ※楽天カード会員 =本人確認資料不要 |

|

法人 |

法人番号 |

登記簿謄本 |

・登記簿謄本 ・履歴事項証明書 |

・登記簿謄本 ・法人番号 |

|

提出方法 |

アップロード |

アップロード |

アップロード |

アップロード |

|

店舗HPで書類省略可 |

店舗HPで書類省略可 |

店舗HPで書類省略可 |

||

|

URLなし |

【常設店】 ・店舗名含む店舗入口画像 ・店舗建物外観画像 ・取扱い商品・サービスが確認できる内観画像 ・店舗名・住所・電話番号確認資料 ・商品・サービス・価格確認資料 【未開店】 店舗の賃貸契約書 オープン案内 求人募集 店舗名・住所・電話番号確認資料 【イベント利用】 イベントの詳細(URL) 実際に販売している写真 【移動・訪問・間借り営業】 拠点となる住所がわかる資料 |

【開業届がない場合】 提供サービスの内容が確認できる書類 →広告やメニュー表 各種ライセンス証明書 名刺 請求書、注文書、納品書など |

【常設店】 ・店舗名含む店舗入口画像 ・店舗建物外観画像 ・取扱い商品・サービスが確認できる内観画像 ・店舗名・住所・電話番号確認資料 ・商品・サービス・価格確認資料 【移動販売】 ・店舗や事務所入り口の画像 →看板や表札が確認できる ・店舗・事務所の外観画像 ・商品・サービスがわかる店内画像 ・店舗名・住所・電話番号確認資料 ・商品・サービス内容・価格確認資料 |

・賃貸借契約書 ・オープン告知チラシ ・求人広告 ・店舗名・住所・電話番号確認資料 ・商品・サービス、価格確認資料 |

|

業種別 |

必要 |

必要 |

必要 |

必要 |

審査の際に提出する書類をまとめました。どのカード決済も『店舗が確認できるかどうか』が提出書類の重要なポイントとなっています。お店のURLがあれば、店舗などの写真アップロードは必要ありません。お店のURLには住所・電話番号・メニュー・お店の雰囲気のわかる写真が載っていると一発で審査が通ります(STORES決済・AirPAYで実証済み)。Squareは店舗URLやお店の外観写真は必要なく、開業届があればOK。開業届がない場合も、事業の実態がわかるものがあれば問題ありません。つまり、Squareに関しては店舗の有無よりも事業の実態がわかればよいということ。そのほか、提出書類に大きな差はありません。

提出書類に差がないことから、審査の基準にも各社違いはないと思われます。クレジットカード決済の導入には過去の与信取引(キャッシングなど)でトラブルがないか、店舗の実態があるか、などを審査しています。ローンの延滞やカード支払いの延滞がある場合は注意が必要です。

個人事業主がキャッシュレス決済導入するメリット

個人事業主がキャッシュレス決済を導入することで、購入の機会を逃さないというメリットがあります。お客様の満足度も上がり、リピートにもつながりますね。

今や各銀行が引き出し手数料を軒並み上げている中、現金を持たずに買い物ができるということは当たり前になってきています。タッチ決済やQRコード決済など、キャッシュレス決済のスピードはどんどん加速中!個人事事業主だってクレジットカード決済サービスを導入しておかないとヤバい・・・!

購買機会を逃さない

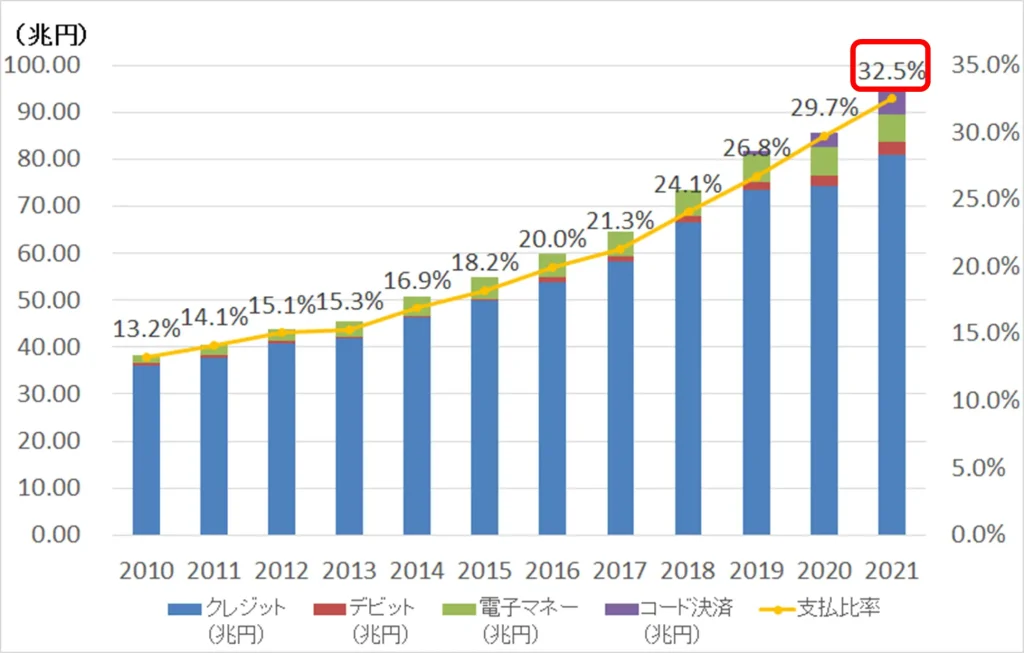

今や現金のみでお会計をするお客様は少ないのが現状です。クレジットカードを始め、QR決済・交通計ICマネー・タッチ決済など、本当にさまざまな決済方法で溢れています。経済産業省の調査によると、キャッシュレス決済の比率は2021年には35%に達しました。お客様がどの決済を日常で使っているかもバラバラで、どのお客様にも『買いやすい』をご提供するには、私たちお店側があらゆる決済方法に対応していないとなりません。キャッシュレス決済端末を導入することで、手軽に現金以外の支払い方法を提供できることは非常に高いメリットと言えます。

事務作業の効率化

エステや塾注意!継続的役務

エステの『◯回コース』や学習塾の受講料など、1回の支払いで未来に継続的に続くサービスを提供することを『継続的役務』といいますが、STORES決済でも継続的役務取引は禁止されています。(2022年7月現在)

サービスを提供する前に代金をもらうことを禁止しているため、サービス完了後に支払いが生じる場合は継続的役務にあたりませんので、完了後の決済ならば問題ありません。

|

商材定義 |

商材例 |

|

1回の取引で複数回サービスが受けられる |

回数券、回数チケット、入場券、 |

|

「工事」や「修理・修繕」など |

リフォームなど |

売上がクラウドで共有され、確定申告サービスなどと連携すれば事務作業が格段に楽になります。私はSTORES決済とfreeeを連携させていますが、タップ一つで売上を同期できるので記帳の手間がなくなりました。個人事業主にとってキャッシュレス決済導入は、お客様だけでなく自分にとっても良いこと。本業以外の事務作業をキャッシュレス決済導入で簡素化できますので、確定申告が楽になります。

また、キャッシュレス決済サービスに連携して使えるクラウドPOSレジは日々の日計や確定申告の時に便利です。注文~お会計までスムーズに操作でき、面倒なレジ業務が便利になります。在庫や売上の管理もでき、クラウドPOSレジと連携することで会計業務のシンプル化が叶うのです。

お客様の購買意欲が上がる

クレジットカード決済を導入するメリットはお客様の購買意欲が上がり、客単価アップにつながります。クレジットカードを利用すればカード会社のポイントが貯まることや、実際に現金を出さないので買い物をする(した)という実感が現金よりも薄まるためです。

経済産業省の調査※によると、客単価別では、数千〜1万円程度の単価帯でキャッシュレス導入率が高いという結果に。つまり負担の買い物から美容・ショッピングに至るまで、実にさまざまな場面でキャッシュレス決済・クレジットカード決済を選択するお客様が増加傾向にあるということです。小売店や美容系サロンではクレジットカード決済を導入することはお客様の購買意欲を上げるチャンスです。

(※:https://www.meti.go.jp/press/2021/06/20210618002/20210618002-1.pdf)

お客様の購買意欲UP→クレジットカードのポイントが貯まる・実際に現金を出さないので金銭感覚が薄まる

個人事業主が見てる比較ポイント

初期費用月額費用

初期費用がかからないカード決済会社はたくさんあります。カード決済端末が0円で手に入るキャンペーンをやっているからです。個人事業主がコストを度外視して立派なPOSレジやカード決済会社を申し込むのは危険です。

QRコード決済は重要視しない

| クレジットカード | VISA、JCB、Master、AMEX、DC、Diners |

| ICマネー | 交通系IC、Edy、nanacoなど |

| QRコード決済 | PayPay、メルペイ、楽天ペイ、海外系(WeChatPay、Alipay)など |

キャッシュレス決済には主にクレジットカード決済・ICマネー・QRコード決済の3つに分類されます。

結論から言うと、QRコード決済は個別に契約した方が決済手数料は遥かに安いので、カード決済端末で対応していなくても特に問題はありません。

交通系ICマネーはカード決済端末に付帯されている他に、Suicaを運営&管理しているJR東日本公式サイトに掲載されている代理店で申し込むこともできますが、別途Suica決済端末の購入代など初期費用が10万円以上かかるので、個別に契約することはおすすめできません。

QRコード決済はインバウンド向けのブランドが付帯されていれば十分です(WeChatPay,Alipayなど)。

これからはココも比較して!個人事業主ならではの導入ポイント

個人事業主にとって『自分でも導入できるのか?』というのは非常に大きな問題です。キャッシュレス決済を導入したいけれど個人事業主でも導入できるのか、個人事業主ならではの比較すべきポイントがあります。

手数料が安い・コストがかからない

個人事業主は大きな企業ではないので資金繰りはシビアに。出て行くお金はなるべく最小限に抑えたいですよね。導入費用とランニングコストが低い・無料のキャッシュレス決済は個人事業主の救世主と言っても過言であありません。特に決済端末が無料の会社はおすすめ。数万円するキャッシュレス決済が新規申し込みで無料でもらえるので、導入費用がグンと下がります。逆に多機能だけど高額な決済端末やPOSレジは踏み留まり、本当に今の自分に必要なのか再考してみましょう。

まずは初期費用無料の決済代行サービスから始めるべし!

業態にこだわらずに導入できる

個人事業主と言っても業態はさまざま。店舗を持っている方、レンタルスペース、キッチンカー、イベント販売など、売る場所が必ずしも店舗とは限りません。キッチンカー・イベント販売・シェアスペースなどの場合でも導入審査が通る決済サービスがおすすめです。STORES決済やAirPAYはこのような販売方法の場合でも申し込みが可能です。

未開店でも導入できる

店舗が開店前でも導入ができる決済サービスなら、開店後にキャッシュレス決済を準備しなくて済むので安心です。お店の開店後は何かと事務作業や日々の営業で忙しいもの。余裕のある開店前にも審査が通る決済サービスは個人事業主にとって便利です。

審査の書類が明確

審査の基準は基本的に公開されていませんが、提出書類は審査に関わる非常に大切なことです。

提出書類に不備があっては審査も通りません。個人事業主は業態がさまざま。店舗がない場合でもスムーズに審査が通るように、提出書類が明確に提示されている決済サービスを選べば審査落ちのリスクは低くなります。また、書類の中でも準備しやすいものが良いですよね。個人事業主の場合、開業届をまだ提出していない人もいるでしょう。また、仕入れ伝票などのコピーを提出する会社もあります。個人事業主にとって提出しやすい書類であることは重要です。

また、決済サービス会社によっては『お店のHPがあればそのURLのみでOK』という会社もあります。もしあなたがお店や事業のHPをすでに持っている場合は書類を準備する必要はありませんので、審査までのハードルがグッと下がります。

これらの条件に満たすキャッシュレス決済の中で、個人事業主におすすめなものはSTORES決済・Square・AirPAY・楽天ペイです。

個人事業主におすすめキャッシュレス決済4社比較

Square Square |

AirPAY AirPAY |

|

||

| 端末 代金 |

無料キャンペーン |

4,980 | 無料キャンペーン |

無料キャンペーン |

| 月額 費用 |

- | - | - | - |

|

クレジット |

3.24% | 3.25% | 3.24% | 3.24% |

| 2回リボ 対応 |

- | - | - | |

| 交通系 IC |

1.98% | 3.25% | 2.95% | 3.24% |

| QR コード |

3.24% | 3.25% | 2.95% | 3.24% |

| オンライン 決 |

3.24% | 3.25% | - | 4.0% |

| ネット ショップ |

3.6% | 3.6 | - | - |

| 手動 振込 |

2営業日 | 翌営業日※1 | 月6回※2 (指定日) |

月末締め 翌営業日※3 |

| ¥0※4 | ¥0 | ¥0 | ¥330※5 | |

|

|

→STORES決済 | →Square | →AirPAY |

※1.みずほ・SMBC以外は2営業日、※2.メガバンク以外は月3回指定日、※3.楽天銀行は翌日、※4.10万未満は¥200、※5.楽天銀行は¥0

キャッシュレス決済サービスにはさまざまありますが、個人事業主が導入しやすい会社は無料で始められるところがおすすめです。今回は初期費用・月額費用が0円で個人事業主が審査を受けやすいキャッシュレス決済業社を4社に絞って徹底比較しました。

4年使ってるおすすめキャッシュレス端末

私はSTORES決済、AirPAY、Squareを実際に使っていますが、中でもSTORES決済が一番長く利用しています。使いやすさと手数料の安さが魅力的で、端末はもちろん無料で使えます。旧会社のコイニー(2018年に合併)のままの端末ですが、5年経った今でも現役です。

\今すぐクリック/

キャッシュレス決済4社のデメリットを比較!避けるべきは?

| デメリット | |

STORES決済 | 10万未満振込手数料¥200 QRコード決済の種類少ない |

Square | 決済端末が唯一有料 シンプルすぎて機能が少ない QRコード決済の種類少ない 決済手数料が他社より高い |

AirPAY | オンライン決済ない Android使えない 入金サイクル遅い |

| 楽天ユーザー以外お得感ない オンライン決済は高い キャンペーンは永遠ではない |

キャッシュレス決済の主要4社は特徴がさまざまなので当然デメリットもあります。個人事業主にとって『使いやすさ』と『コスト』は譲れないポイントですよね。あなたにとって何が許せる範囲か、逆に『これだけは譲れない』という項目があるか比較してみましょう。初期費用がかかるのはSquare、オンライン決済や使える機種など制限が多く使いにくいのはAirPAYです。STORES決済は売上によって振込手数料がかかってしまいますが、致命的なデメリットは少ない印象。

ここがウリ!4社のメリットを比較

| メリット | |

STORES決済 | 決済端末無料 交通系IC決済手数料が安い 2回・リボ払いOK |

Square | 入金サイクル早い 振込手数料¥0 オンラインストア安い すぐに導入できる |

AirPAY | キャッシュレス対応幅広い 決済端末無料 エアレジと連携 |

| 楽天経済圏のお客様独占できる 楽天銀行なら365日翌日入金 個人事業主もお得なキャンペーン |

次に4社のメリットを比較してみましょう。各社得意な分野があり、メリットにも違いがあります。安さで選ぶならSTORES決済かAirPAYです。楽天銀行を利用しているなら楽天ペイもおすすめ!導入スピードと入金サイクルの速さではSquareが一番です。

STORES決済のキャッシュレス決済でできること

STORES決済でできる機能

- キャッシュレス決済

- オンライン請求書

- 系列サービス

キャッシュレス決済

STORES決済でできる対面決済は、クレジットカード決済・交通系ICカード決済・電子マネー決済です。専用の決済端末を使いタッチで決済が完了します。操作が簡単なので誰でも使えるのがメリットです。スイカなどの非接触決済はコロナ禍の昨今利用者が急増しています。かざすだけの簡単な操作なのでお客様も私たちも便利な決済方法です。

オンライン請求書

遠くにいるお客様とも決済が可能なのがオンライン決済です。決済リンクをメールで送信するとお客様が決済手続きすることができます。

- 日本語、英語、繁体字中国語、簡体字中国語、韓国語、タイ語に自動で対応

- お店のブランドイメージに合った請求書のデザインにカスタム可能、

お客様にとってもお店のイメージを伝えやすく、また様々な言語に対応できる点は販売機会を逃しません。決済リンクはアプリの導入は必要ありません。全てwebブラウザ上で決済ができるので手軽で非常に使いやすいです。

・レッスン料

・お野菜の定期便

・オーダーメイドの商品

決済手数料も安く利用ができてとても助かっています。何よりシンプル。 オンラインでの請求を始める前は銀行振込がメインでしたが、入金確認の手間がとてもかかるので、請求業務が煩雑になっていました。STORES 請求書決済 ではオンライン請求書の発行も、お客さまの支払いも、迷うところがありませんでした。本当に畑の真ん中からスマホ片手に入金確認できています。 あと、個別にメールやSNSなどで「買いたいです」とご連絡をいただいたようなケースでも、今なら請求書を送るだけ。汎用性が高くとても便利です。

参照:STORES 決済

便利!外部サービスとの連携機能

| POS システム名称 | クレジットカード タッチ決済 | 電子マネー | WeChat Pay |

| STORES レジ | ◯ | ◯ | ◯ |

| スマレジ | - | ◯ | ◯ |

| ユビレジ | ◯ | ◯ | ◯ |

| あっと決済 | ◯ | ◯ | ◯ |

| Bionly | - | - | - |

| Salon Answer | - | - | - |

| POS+ | - | - | ◯ |

| Orange Operation | ◯ | ◯ | ◯ |

| poscube | - | - | ◯ |

| Loyverse POS | - | - | - |

| NEXPO | - | - | - |

STORES決済をお店で使いたい場合はipadで使えるPOSレジ(STORESレジ)もおすすめです。付属品でカスタマイズできるのが特徴で、ipadさえあればSTORESのPOSレジ機能が無料で使えます(有料プランもあり)。現金決済も管理できるためレジ締め作業が短縮されます。さまざまな業種に特化したPOSシステムとかんたんに連携でき、シンプルな画面なので登録作業もスムーズです。

STORESレジはネットショップとも連携できるため、在庫管理の一元化が可能です。売れたら自動でSOLD OUTは嬉しい機能ですね。売り上げ分析ももちろん無料で可能ですので、お店の運営がSTORESレジで簡単に把握できます。

また、会計システムとの連携はfreeeとマネーフォワードの2社と可能です。経理の事務手間が省かれるため煩雑な作業を省略できます。

手数料だけじゃない!STORES決済のメリット3つ

STORESのメリット

- カード決済端末無料(キャンペーン)

- 交通系IC決済手数料が群を抜いて安い

- 支払い方法・回数が多い

- 店舗がない人でも審査申し込みできる

1:STORES決済は端末が無料!(キャンペーン)

STORES決済の決済端末は¥19,800ですが、キャンペーンで無料でもらえますので初期コストを抑えたい人にオススメです。

実際に私も旧Coiney時代の決済端末を持っていますが、今の所決済時にバグが起きたりペアリングできなかたということはありません。

STORES決済を4年使って今までにそのようなトラブルは一切ありません。安心して導入をおすすめできます。

私たちはスモールチームですし、まだまだ小さなビジネスなので、手軽にはじめられること、初期費用が安いことなどから STORES 決済 を選びました。

参照:STORES 決済

1階のカフェにはたくさんの方がいらっしゃるので、そこでお客さま同士のコミュニケーションが生まれていることもあります。

そんな楽しいひとときの中でもストレスなく決済をしてもらうために、お客さまのところまで STORES 決済 端末を持って行き、その場で決済していただくこともあります。

コロナの感染拡大前は外国人のお客さまも多かったですが、やはりクレジットカード決済を希望される方が多いですね。STORES 決済だと、英語が流暢に話せなくても、画面を見るだけで次の操作が伝わるのも良いなと思います。

2:交通系IC決済手数料がずば抜けて安い

STORES 決済 の交通系ICは1.98%と業界最安値です。交通系ICについては他社よりも群を抜いて安いので、STORES決済に決める事業者さんは非常に多いです。交通系ICマネーの利用率は関東が相対的に多く、非交通系ICマネーよりも使いやすい(チャージがしやすい・プリペイド式ではない)ので普段の買い物で使う人も多いです。

3:2回・リボ払いはSTORES決済だけの強み

Square、エアペイ、楽天ペイは一括払いのみですが、STORES決済は2回払い・リボ払いが選択できます。購買機会を逃さないという点で支払い回数が選べるのはお客様にとってとても便利ですので、特に高価な商品やサービスを提供する場合はSTORES決済は非常におすすめです。お客様が支払い方法を選択できることはユーザーファーストと言えるからです。

※美容整形業は1回払いのみ、使えるカードはVISA・Masterのみ。また、STROES請求書(リンク決済)は1回払いのみ。

未開店・イベント&出張販売でも申し込みができる

クレジットカード決済各社の審査は基本的に『店舗の実態が分かるもの』を審査の際に提出します。店舗がなく自宅で兼用している、看板がなく実態が掴めないお店は審査の際に注意が必要です。STORES決済では個人事業主のフレキシブルな働き方に合うように、イベント販売・出張間借りでお店を展開している人でも審査申し込みが可能です。

STORES決済のデメリット

振込手数料がかかる場合がある(10万未満¥200)

QRコード決済の種類が少ない

Androidは対応機種が限られる

1:入金の手数料は高い?

| 手動入金 | 自動入金 | |

| 入金サイクル | 2営業日 | 月末締め 翌月20日 |

| 振込手数料 | 10万以上:無料 10万未満:¥200 | 無料 |

STORES決済の場合、10万未満だと振込手数料が¥200かかる点がデメリットとして挙げられますが、これは手動入金の場合です。自動入金にすれば振り込み手数料は無料です。カード決済端末が無料でもらえるキャンペーンがある・オンラインストアの機能が無料プランでもものすごい多機能という点で、STORES決済は非常におすすめです。私はSTORES決済をcoineyの時から使っていますが不便さを感じたことがないし非常に使いやすくて便利です。

銀行の指定はありませんので自分がビジネスで使っている口座で自由に入金できます。例えばAirペイはゆうちょ銀行NGですがSTORES 決済 はそのような制限がありません。振込手数料やNG銀行があるがために自分のメイン口座を変えたり増やしたりするのは面倒ですよね。ちなみに私は少し珍しいネットバンクを使っていますがSTORES 決済 の入金は難なくできました。

自動入金は振込無料

銀行の指定はないので自由に選べる

2:QRコード決済の種類が少ない

| STORES決済 | AirPAY | 楽天ペイ | Square | |

| QR コード | WeChatPay | d払い PayPay auPAY Jcoin Alipay WeChatPay UnionPay coin+ | WeChatPat JKOPAY Alipay RPay | PayPay |

| 手数料 (%) | 3.24 | 2.95 | 3.24% | 3.25 |

QRコード決済の種類が少ないのはデメリットと言えます。しかし、PayPayなどは単独で申し込みをした方が決済手数料が安く済むので、QRコード決済は個別に申し込んだ方がお得です。インバウンド向けにWeChatPayが使えれば十分という方は問題ないでしょう。

・QRコード決済の種類は少ない

・QRコード決済は単独で申し込んだ方が得

3:Android対応機種一覧 タッチ決済電子マネー

Androidでの使用OK。ただしQRコード決済には未対応

STORES決済はiPhone、Androidともに利用が可能ですが、AndroidはQRコード決済には対応していません。以下の一覧はクレジットカード決済・クレジットカードタッチ決済・電子マネーに対応したAndroidの機種一覧です。ここに掲載している機種であればSTORES決済のアプリと端末を連携させて取引が可能になりますが、バージョンは常に最新にしておく必要があります。

※iOS(iPhone)は6以降であれば対応可能機種です。

ちなみにAirPAYはiOSのみ利用可能。使えるAndroid機種が各社7機種以上ある点では十分対応できるといえます。

使えるAndroid機種

【ASUS】

ZenFone Max (M1)、ZenFone 5、ZenFone Live (L1)、ZenFone 5Q、ZenFone Max Pro (M2)、ZenFone 5Z、ZenFone 7、ROG Phone 3

【FUJITSU】

arrows Be F-04K、arrows Be3 F-02L、arrows Be4、arrows U、らくらくスマートフォン me F-01L、arrows Be4 Plus F-41B、らくらくスマートフォン F-42A、arrows 5G、arrows NX9、arrows We

【Google Pixel】

Google Pixel 3、Google Pixel 3 XL、Pixel 3a、Pixel 3a XL、Pixel 4、Pixel 4 XL、Google Pixel 5、Google Pixel 6、Google Pixel 6 Pro、Google Pixel 4a、Google Pixel 4a (5G)、Google Pixel 5a(5G)

【HUAWEI】

HUAWEI MediaPad M5、HUAWEI nova lite 2、MediaPad T5、HUAWEI P20 lite、MediaPad M5 lite、dtab Compact d-02K、HUAWEI P30、HUAWEI P20、HUAWEI P20 Pro HW-01K、HUAWEI P30 Pro HW-02L、HUAWEI P20 lite HWV32、HUAWEI、P30 lite Premium、MediaPad M5 lite 8、、HUAWEI Mate 20 Pro、HUAWEI P30 lite、HUAWEI nova 3、HUAWEI nova lite 3、MediaPad M5、HUAWEI nova 5T

【京セラ】

DIGNO J、かんたんスマホ 705KC、Qua tab QZ10、TORQUE G04、URBANO V04、かんたんスマホ2 A001KC、TORQUE 5G、GRATINA、Android One S8

【LGE】

LG Q Stylus、LG K50、LG style2 L-01L、JOJO L-02K、LG style L-03K、LG it LGV36、Android One X5、LG style3、LG VELVET

【MOTOROLA】

moto e5、moto e7、moto e6s、moto g10、moto g30、moto g(9) play

【Lenovo】

701LV /702LV、Lenovo TB-X605L、Lenovo TB-8505F、Lenovo TB-X705L、dtab Compact、Lenovo Tab M10第2世代、Lenovo TAB6

【OPPO】

OPPO Reno A、OPPO R15 Neo、OPPO R17 Neo、OPPO AX7、OPPO A5 2020 CPH1943 GN、Reno3 A、Reno3 5G、Reno4 Z 5G、OPPO A73

【SUMSUNG

Galaxy A20 SC-02M、Galaxy A30、Galaxy Feel2、Galaxy Note10、Galaxy S9、Galaxy S9+、Galaxy S10 SC-03L、Galaxy S10+ Olympic Games Edition SC-05L、Galaxy S10+ SC-04L、Galaxy A41、Galaxy S20、Galaxy A21、Galaxy A51、Galaxy S21 5G、Galaxy S20+ 5G、Galaxy S21 Ultra 5G、Galaxy Note20 Ultra 5G、Galaxy A52 5G、Galaxy Z Fold2 5G、Galaxy A51 5G、Galaxy A32 5G、Galaxy A20 SC-02M、Galaxy A30、Galaxy Feel2

【SONY】

Xperia 10 II、Xperia10 II Dual-SIM、Xperia10 III 5G、Xperia Ace、Xperia XZ2、Xperia 1、Xperia XZ2 Premium、Xperia XZ2 Compact、Xperia 8、Xperia 5、Xperia XZ3、Xperia 5 II、Xperia 5 Ⅱ(5G) Dual-SIM、Xperia 5 Ⅲ、Xperia 8 Lite、Xperia Ace II、Xperia 1 II、Xperia1 III (5G) Dual-SIM

実体験!STORES決済使った口コミ

最近では現金の持ち合わせを気にするお客様が多く『なるべく現金は最後までとっておきたい』という方がほとんど。『また後で寄りますね』と言われ、販売機会を逃すことは避けたいですよね。STORES決済を導入してからはお客様の隠れたニーズに応えられるようになり、キャッシュレス決済を導入してよかったと言う個人事業主さんはとても多いです。

観光スポットのなかには現金しか使えないところも多いので、なるべく現金をとっておきたいようです。STORES 決済 を導入したおかげで、クレジットカード決済に応えられるようになり、そのような気持ちにも応えられるようになりました。また、持ち合わせがなく買っていただく機会を逃すこともなくなりました。これまでの決済手段は現金のみだったので、また次回にしますと言われてしまうことも多かったんですよ。

参照:STORES 決済

導入前は「カードは大変そう・レジの流れが詰まりそう…」とそんなイメージがありました。しかし実際に導入してみるとはやくてかんたん!とくに電子マネー決済はスピーディー!「グループで来店されて会計が別々」というときもお待たせすることなく、次々と決済できますね。クレジットカード決済よりも電子マネー決済の方がスムーズで使いやすいかも。予想以上にクレジットカード・電子マネー決済を選択される方が多いです。

参照:STORES 決済

また、操作がしやすいのは非常に高いメリットです。クレジットカード対応を進める中でオペレーションはスタッフ皆が覚えなければなりません。シンプルでわかりやすいSTORES決済なら誰もがすぐに覚えられるので難なくキャッシュレス決済を導入することができますね。

取り扱いブランドは多ければ多いほどいいし、一台の端末でかんたんにできることが魅力でした。導入してみて驚いたのは覚えるのが簡単なこと。うちはこの店舗だけでも15人のスタッフがいるのですが、マニュアルもほぼ作る必要がなかったので驚きました。「あ、これでできるんだ」って。

参照:STORES 決済

初期費用もランニングコストもかけたくない

2回払い・リボ払いに対応したい=高価なものを販売している個人事業主は特におすすめ

STORES決済は決済手数料が業界最安値、交通系ICに関してはぶっちぎりの安さを実現しています。総合的に見てSTORES決済が一番お得度が高いのは一目瞭然。損をしたくない人にとっておすすめのキャッシュレス決済です。また、2回払い・リボ払いOKなのはSTORES決済のみ。高価なサービスを提供する場合、お客様は支払い方法が選べる方が嬉しいですよね。他社ではお客様自身がクレジットカード会社に変更をかけないといけないのですが、STORES決済なら決済時に支払い回数が選べますので手間も省けて便利です。

\個人事業主おすすめ/

SquareはネットショップもOK

\デザイン性◎の決済端末/

Squareはオンラインショップと実店舗販売の連携が同じアカウントで可能なため、通販を手掛ける個人事業主は特に便利な決済サービスです。オンラインショップも無料で作れますし、決済手数料もネットショップの中では最安値です。決済端末は有料ですが、シンプルでおしゃれなデザインは、お店の雰囲気を損ないたくない個人事業主にとって選ぶ価値は十分にあるもの。同じようにレジも販売されていますので、オンラインショップ・カード決済・レジの3つをSquareで統一すれば見た目もシンプルでおしゃれ。また事務手間も省けて便利です。

Squareがおすすめ

- オンラインショップも手がけている

- 見た目がおしゃれなカード決済がいい

Squareスクエアのメリット:入金サイクルと手数料

Squareスクエアのメリットは4点あります。

入金サイクルが早い

手数料安い

オンラインストアはどこよりも手数料が安い

審査がめちゃくちゃ早いのですぐに導入できる

1:入金サイクルが早い

入金サイクルが早く、資金繰りに悩みません。三井住友銀行と業務提携しているだけあって、自動入金が翌日対応なのはとても嬉しいですよね。入金サイクルについては業界内最速です。振込先の銀行によって変わりますが、みずほ銀行・三井住友銀行は翌日入金に対応しています。そのほかの銀行でも2営業日で入金してくれるので資金繰りに困りません。個人事業主にとって現金化の速さは本当に重要です。なるべく速く現金化できれば仕入れや支払いに困りません。入金を早くすることに他社では別途手数料がかかりますが、スクエアは一切手数料はかかりません。

| みずほ 三井住友 | その他の銀行 | |

| 自動入金 | 翌日 | 2営業日 |

| 振込手数料 | 0 | 0 |

みずほ・三井住友:翌日

その他の銀行:2営業日で自動入金

2:振り込み手数料無料

|  |  |  |

| ¥0 | 10万以上:¥0 10万未満:¥200 | ¥0 | 楽天銀行:¥0 その他:¥330 |

| みずほ・三井住友 翌営業日 その他2営業日 | 2営業日 | メガバンク月6回 その他月3回 ゆうちょ銀行× | 月末締め 翌営業日 楽天銀行:翌日 |

カード決済を導入する初期費用・月額費用は一切かかりません。かかるのは決済時の手数料のみでそのほかの手数料はないということです。振り込み手数料も無料(どの銀行でも!)なので、個人事業主の場合あり得る『少額の決済』でも入金がしやすいですね。

3:オンラインストア手数料最安値

| Square | BASE | STORES | |

| 初期費用 | 無料 | 無料 | 無料 有料 (¥2,178) |

| 販売手数料 | 3.6%※1 3.9%※2 | 6.6%+¥40 | 無料:5% 有料:3.6% |

| 振込手数料 | ¥0 | ¥250 | ¥275 |

| 事務手数料 | なし | ¥500 (2万未満) | ¥275 (1万未満) |

| 入金日 | 最短翌日 2営業日 | 10営業日 | 月末締め 翌月末日 |

ネットショップ機能は各社導入していますが、スクエアのメリットは手数料の安さです。ネットショップといえばBASEとSTORESですが、手数料や月額料など負担が大きく、売上が大きく目減してしまいます。BASEと比べるとスクエアがいかに破格かわかります。売上のボリュームがそれほど大きくない個人事業主の場合、手数料ばかり取られているような気分になることも。個人事事業主にとって資金繰りやコストダウンは絶対避けて通れない道です。手数料が最安値のスクエアならネットショップ開設のコストダウンが叶います。

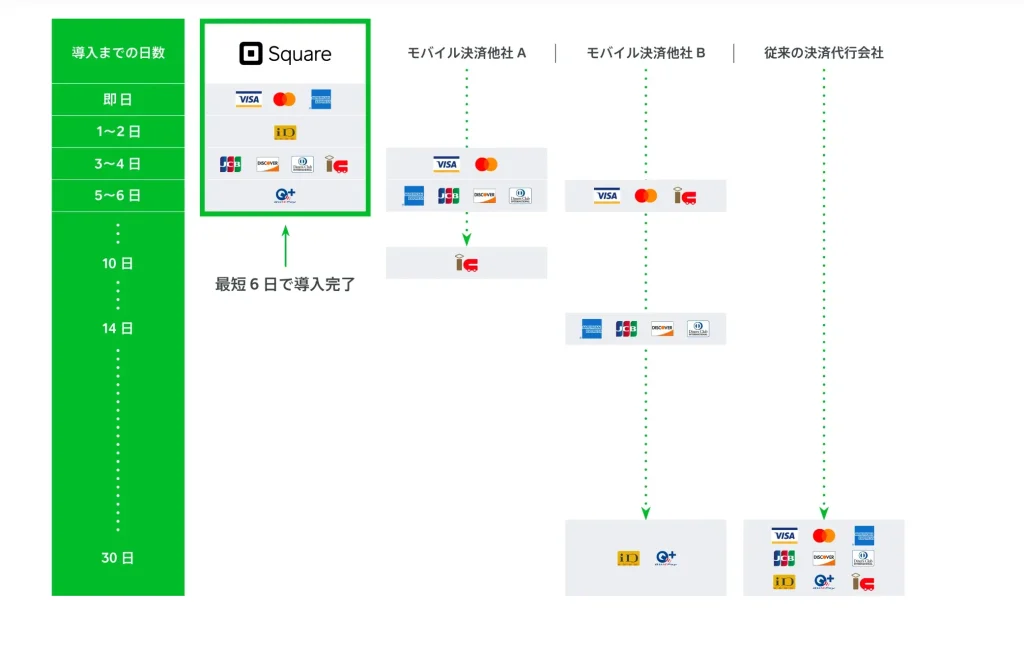

4:導入スピード(審査の速さ)

導入するまでのスピードが速く、決済端末がなくてもオンラインでクレジットカード決済が導入できます。私の場合、実際にアカウントを作り審査を通すまでにかかった時間は1日でした。すぐに審査通過のメールが届き、スクエアの管理画面で決済ができましたよ。他社では数日かかるところ即日導入できる点は、個人事業主にとってメリットですね。

Squareのデメリットは初期費用にアリ

決済端末は有料(4,980円〜)

シンプルすぎて機能が少ない

端末はタダではない

Squareは審査が速く即日利用できますが、それはオンライン決済のみ。対面決済はカード決済端末を購入しなければなりません。決済端末は各社無料キャンペーンをやっていてほぼ確実に0円で利用できますが、Squareに関してはキャンペーンはありませんので要注意!初期費用がかかる点はデメリット、個人事業主にとってコストが嵩む点は否めません。

シンプルすぎで機能が少ない

オンラインストア開設にはsquareは手数料最安値ですが、STORESのように商品を目立たせる『シール機能』などがありません。”これは新商品””これは今売れてる”などがシールでアピールができないのでオンラインストアの販促には弱い印象です。

とはいえSquareはオンラインショップと実店舗販売の連携が同じアカウントで可能なため、通販を手掛ける個人事業主にとって便利な決済サービスです。決済端末は有料ですが、シンプルでおしゃれなデザインは、お店の雰囲気を損ないたくない個人事業主にとって選ぶ価値は十分にあるものです。

Squareがおすすめ

- オンラインショップも手がけている個人事業主さん

- 見た目がおしゃれなカード決済がいいオーナーさん

\今すぐアカウント登録/

AirPAYはキャッシュレスの幅が広い

\決済方法が多いのが魅力/

AirPAYは多彩な決済方法が魅力。際立ってメリットと言える点はキャッシュレス決済の幅広さが挙げられます。海外からのお客様が多い職種の個人事業主さんはお客様の取り囲みができ強みになります。iOSのみ対応しているので、自分の使っている携帯がAndroidでなければ難なく使えます。

AirPAYがおすすめ

- 携帯がiOS=iPhoneである

- オンライン決済は使わない

- 決済方法が多い方がいい

エアペイ導入のメリット!評判のキャンペーン

エアペイ導入のメリットは3つあります。

キャッシュレス対応が他社より幅広い

本当に無料で始められる

エアレジと連携して使える(もちろん無料)

1:キャッシュレス対応が他社より幅広い

| クレジットカード | ICマネー | QRコード決済 |

| VISA Master AMEX Diners JCB Discover | QUICPay iD 交通系IC | d払い PayPay auPAY Jcoin Alipay WeChatPay UnionPay coin+ |

エアペイは決済サービスの種類も多くお客さんにとって便利です。キャッシュレス決済はさまざまな種類があるので、多くの支払い方法に対応している点は個人事業主にとってエ大きなメリットと言えます。特にQRコード決済が使えるのはエアペイの強みです。PayPayやd払いなど、QRコード決済でメジャーなブランドはほぼ使えます。

全ての決済方法を一つにまとめたいという個人事業主はエアペイを導入するメリットが大きいです。

実感としていろいろな決済手段に対応できているお店かどうかということをお客様は気にしていると思うんですよね。当店で「Airペイ」を使う人の割合は6割ぐらい。クレジットカードがメインですが、電子マネーのiDやQUICPayを使う方も多いです。自分自身もよく使っているので、お客様と「iDも使えるよ!」といった会話もしていますし、当店はさまざまな決済手段に対応している、ということをお客様も知っているので、自然とカードや電子マネーを利用されていますね。ポイントがたまるので、使える場所ではできるだけカードや電子マネーを使いたいという人がとても増えているように感じますし、開店当初からAirペイを導入しておいてよかったと思っています。

参照:AirPAY

3:本当に無料で始められる。

費用を最小限に抑えたい個人事業主は決済手数料の他に導入費用がかかるかチェックしてから決めましょう。たとえば楽天ペイは振込手数料が¥300かかりますが、エアペイは金額関係なしに振込手数料は¥0です。無駄な導入費用がなく売上金が現金化できるので個人事業主にとって大きなメリットですね。

導入費用・月額費用はなく、カード決済端末もキャンペーンを利用すれば無料でゲットできます(貸与)。Squareは端末導入するのに購入をしないといけませんが、エアペイやSTORES決済は無料でゲットできるキャンペーンをやっていますので導入費用を最小限に抑えることができます。

3:Airレジと連携してスムーズ日計処理

Airペイに連携して使えるPOSレジが『エアレジ』です。注文~お会計までスムーズに操作でき、面倒なレジ業務が便利になります。在庫や売上の管理もでき、エアペイと連携することで会計業務のシンプル化が叶うのです。もちろん無料で使えるのでエアペイを導入するならエアレジも一緒に使うとメリット絶大です。個人事業主にとって煩雑な作業がなくなるのは嬉しいですね。

「Airペイ」に決めたのは、「Airレジ」と連携できて、自然な流れで会計できるから。でもはじめてなので操作を覚えられるか、余計な時間がかかるのではと心配でした。助かったのはヘルプデスクがあり、23時まで電話で問い合わせができること。困ったことがあればすぐに電話して疑問を解決してもらえるので、安心してつかえています。

参照:AirPAY

痛恨の極み!Air PAYのデメリット

オンライン決済には対応していない

iOS端末のみ=Androidは使えない

入金サイクルが遅い

1:オンライン決済には対応していない

エアペイはオンライン決済には対応していません。スクエアとSTORESにはネットショップサービスもあることから、小売業でオンラインも展開したい個人事業主にはエアペイはネットショップと連動できないので不向きかもしれません。オンライン請求書は離れているお客様にもカード決済を導入できるのでとても便利な機能です。リンクを送信するだけでお会計が完了できますから、非対面の決済をしたい人はSTORES 決済 が一番安くておすすめです。

iOS端末のみ=Androidは使えない

STORES決済・Square・楽天ペイはAndroid端末でもアプリを使えますが、エアペイはiOS=iPhoneしかアプリが対応していません。今お持ちのスマホがAndroidの場合新たに端末を用意する必要があります。

入金サイクルが遅い

| 対象期間 | 締日 | 入金日 |

| 前月末日〜4日 | 5日 | 10日 |

| 5〜9日 | 10日 | 15日 |

| 10〜14日 | 15日 | 20日 |

| 15〜19日 | 20日 | 25日 |

| 20〜24日 | 25日 | 末日 |

| 25〜末日前日 | 末日 | 翌5日 |

| 締日 | 入金日 | |

| 前月末日〜9日 | 10日 | 15日 |

| 10〜19日 | 20日 | 25日 |

| 20〜末日前日 | 末日 | 翌5日 |

2営業日入金のスクエアと比較すると、エアペイはサイクルが予め決まっています。月に6回あるのでみずほ・三菱UFJ・三井住友銀行の場合最大で10日です。その他の銀行では最大15日時間がかかります。(Airペイ QRは月末締めの翌月末1回払いのみ)。この点は2営業日入金のSTORES 決済と比較するとエアペイのデメリットと言えます。早く現金化したいという人はSTORES 決済 がおすすめです。

AirPAYがおすすめ

- 携帯がiOS=iPhoneである

- オンライン決済は使わない

- 決済方法が多い方がいい

QRコード決済が豊富に使える点はエアペイの最大のメリットです。他のカード決済にはない機能なのでQRコードを使いたい個人事業主さんはエアペイを導入しましょう。初期費用がかからず決済手数料も業界最安値ですから、導入するならエアペイはお得に使える決済サービスでおすすめです。

AirPAYおすすめしない人

- 早く現金化したい

- 携帯がAndroid

- オンライン決済も使いたい

入金サイクルが固定されているため、早く現金化したい人はエアペイは向いていません。また携帯がAndroidの人はそもそもエアペイが使えないので同じ条件でAndroid対応のSTORES 決済 がおすすめです。STORES 決済ならオンライン決済もできるのでエアペイにはない機能が使えますしエアペイ同様導入費用はかかりません。

エアペイはリクルートが提供するキャッシュレス決済なので他のサービスとの紐付けも可能でお店の経営に便利なサービスです。AirIDに統一すれば管理も楽ですからエアペイはおすすめです。

\今すぐクリック/

楽天ペイでできるキャッシュレス決済

楽天ペイでできるキャッシュレス決済はクレジットカード・交通計IC・電子マネー・QRコード決済です。中でも楽天Edyと楽天Payは楽天ペイでしか取り扱っていません。

楽天ペイの決済手数料解説

楽天ペイは楽天Edyを始めさまざまなキャッシュレス決済に対応しています。決済手数料は3.24%〜、他社と同じく業界最安値をキープしています。

振込手数料はいくら?楽天銀行はさらにお得!

振込手数料は¥300ですが、楽天銀行を指定すれば振込手数料は無料になります。また、キャンペーンを利用すれば手数料が実質無料になることも。自身が楽天銀行を使っている場合は振込手数料を気にしなくて良いのでとてもありがたいですね。

楽天ペイのメリット

楽天経済圏のお客様を取り込める

楽天銀行利用で現金並みのキャッシュフロー

事業者にもお得なキャンペーン

1:楽天経済圏のお客様を取り囲める

楽天独自の決済方法を使えるので、楽天経済圏のお客様を独占的に取り囲めます。楽天市場は今や日本一の市場であり※、ひいては楽天カード、楽天ペイ、楽天Edyを利用しているユーザーも比例して増加傾向にあります。楽天Edyは発行枚数はプリペイド式電子マネーの中で日本最多の1億2000万枚です。※2

このように、楽天経済圏のユーザーは日本で多く、これらを独占的に取り囲めるのは楽天ペイだけです。

ライバル店が多い業種は支払い方法が多岐に渡る方が有利です。美容室や小売店など、日常に溶け込んでいるお店は特に楽天ペイを利用することで、お客様への『使いやすい』を実感していただけるというわけです。

※参照:https://ecclab.empowershop.co.jp/archives/75749

※2参照:https://news.cardmics.com/entry/emoney-hakko-ranking2019/

2:楽天銀行利用で現金並みのキャッシュフローを実現

楽天銀行を利用した場合の振込が迅速でとても便利です。365日翌日入金が可能で、休日も関係ありません。また、手数料も330円→0円になるなど、楽天銀行ユーザーにとってメリットは絶大です。

楽天銀行以外でも月一の自動入金ならキャンペーン利用で振込手数料が実質無料になります。

他社にはない翌日自動入金でサイクルが 速まることは非常に助かっています。経営悪化 など最悪の事態に備えることにもなりますし、特に オープンして間もないお店は手元にお金があると 安心できると思います。楽天銀行も容易に開設 できました。

参照:楽天ペイ

3:お得なキャンペーン

楽天ペイは他社と同じように決済端末無料キャンペーンはもちろんのこと、決済手数料や振込手数料が実質無料になるキャンペーンを実施しています。事業者にとって手数料の負担を減らしてくれるのは嬉しいですよね。これらのキャンペーンには条件があるので注意が必要ですが、手続き不要で得られるものもあるのでお得度は高いです。

また、ユーザー側にも楽天ペイを使うとお得になるキャンペーンがあったり、楽天ポイントがダブルで貯まるなどのお得な制度もありますから、楽天経済圏のお客様はできれば積極的に楽天ペイや楽天Edyを使いたい!それを私たちが叶えてあげられるのは楽天ペイだけだ、ということなのです。

QRコード決済手数料が実質無料

新規申込の事業者さんに期間限定でQR決済手数料を全額キャッシュバックしています。これはアプリ決済のみでクレジットカード決済など他の決済方法では適用されませんが、全額キャッシュバックは他社ではやっていない独自のキャンペーンです。

カード決済端末無料でプレゼント

黒・赤・白のカードリーダーはキャンペーンを利用すればプレゼントされます。キャッシュレス決済に必要不可欠なカード決済端末はできれば初期費用を抑えてゲットしたいところ。各社無料キャンペーンをやっていますが、楽天ペイも同じように無料でゲットできますのでお得です。

自動入金の振込手数料実質無料

毎月1回自動入金分の振込手数料が全額キャッシュバックされるキャンペーンです。楽天銀行以外も適用されるので、誰もが対象となります。自動振込は月末締めの翌営業日入金です。

楽天ペイのデメリット

自身が楽天ユーザーでないとお得感はない

オンライン決済は高い

キャンペーンはいつ終わるかわからない

自身が楽天ユーザーでないとお得感はない

楽天銀行を使っていれば振込入金も振込手数料もお得を享受できますが、自身の銀行が違う場合は逆に損をする仕組みです。振込手数料¥330はなかなかの高額ですが、楽天ペイのために個人事業用の銀行を変えるのも大変な作業ですから、元々楽天銀行の人でない限り楽天経済圏に乗り換える覚悟は必要です。

オンライン決済は高い

オンライン決済は4.0%と他社に比べて割高です。リンク決済をよく使う人は楽天ペイでない方が良いでしょう。

キャンペーンはいつ終わるかわからない

事業者向けのキャンペーンはお得感満載ですが、いつか終わってしまうものと考えましょう。いつかなくなる条件はあまり旨味はありませんよね。『今だからラッキー』というくらいの気持ちでいなければなりません。

楽天ペイがおすすめな人

楽天ペイは楽天経済圏のお客様を取り囲みたい個人事業主にとっては唯一の決済サービス。今や楽天ユーザーは日本一なのでこれらのお客様は実店舗でのお買い物もポイントを貯めたりお得に買い物をしたいという人は多いです。

楽天ペイおすすめ

楽天Edy、楽天Payのユーザーを取り囲みたい人

楽天銀行をビジネスに使っている個人事業主

初期費用&端末代金高いのはどこ?

初期費用、つまり端末代金について比較すると、Square以外は無料キャンペーンがあるのでお得です。Squareはまず決済端末を購入しないと決済をすることができませんので、必ず約8,000円の初期費用がかかります。

決済手数料高いのはどこ?

決済手数料で群を抜いて安いのはSTORES決済。交通系ICの手数料は業界最安値で他社より格段に安いです。Squareはほんのわずかですが手数料が高いので△という結果に。

使いやすいのはどこ?

2回払い・リボ払いに唯一対応しているSTORES決済はお客様にとって使いやすく、事業者にとっても販売機会を逃さないというメリットがあります。事業者にとって、AirPAYはiPhoneのみの対応、また、入金サイクルの面でも使いやすさは低いです。また、楽天銀行ユーザーなら手数料が無料という楽天ペイも△という結果に。

まとめ

Square Square |

AirPAY AirPAY |

|

||

| 端末 代金 |

無料キャンペーン |

4,980 | 無料キャンペーン |

無料キャンペーン |

| 月額 費用 |

- | - | - | - |

|

クレジット |

3.24% | 3.25% | 3.24% | 3.24% |

| 2回リボ 対応 |

- | - | - | |

| 交通系 IC |

1.98% | 3.25% | 2.95% | 3.24% |

| QR コード |

3.24% | 3.25% | 2.95% | 3.24% |

| オンライン 決 |

3.24% | 3.25% | - | 4.0% |

| ネット ショップ |

3.6% | 3.6 | - | - |

| 手動 振込 |

2営業日 | 翌営業日※1 | 月6回※2 (指定日) |

月末締め 翌営業日※3 |

| ¥0※4 | ¥0 | ¥0 | ¥330※5 | |

|

|

→STORES決済 | →Square | →AirPAY |

※1.みずほ・SMBC以外は2営業日、※2.メガバンク以外は月3回指定日、※3.楽天銀行は翌日、※4.10万未満は¥200、※5.楽天銀行は¥0

クレジットカード決済手数料で比べるとエアペイはSTORES決済と同じ最安値ですが、エアペイは決済方法が豊富なのでおすすめです。しかし、振込銀行や入金日を比較するとAirPAYはユーザーファーストとは言えず、すぐに現金化できないので個人事業主には不便です。また、オンライン請求書の機能はないため、遠隔での決済はできません。遠くにいるお客様に決済を促したい・メールやリンクで決済を行いたい場合はSTORES 決済かSquareがおすすめです。

STORES決済とSquareを比較すると、決済端末が無料という点で断然STORES決済が有利!2回払い・リボ払いにも対応しておりユーザーファーストです。STORES決済はバランスよくメリットがあるので個人事業主が一番使いやすいと言えます。

ココがポイント

- AirPAY→キャッシュレスの対応が豊富だけど入金面で不便・オンライン決済なし

- Square→決済端末が有料

- STORES 決済→2回払い・リボ払いOK

- 個人事業主に一番おすすめ→STORES決済

個人事業主がキャッシュレス決済を導入するなら決済手数料・振込手数料などのランニングコスト、決済端末購入などの初期コストと使いやすさの機能面をしっかり考えてから検討するべきです。コストと機能は同じくらい重要なことですので、どちらも妥協したくない!そんな個人事業主さんには両方のいいところが兼ね備えているSTORES決済一択です。決済端末を無料で使えるSTORESなら導入するハードルもグッと下がります。まずはアカウント登録から始めてみましょう。

\今すぐアカウント登録/

Square Square |

AirPAY AirPAY |

|

||

| 端末 代金 |

無料キャンペーン |

4,980 | 無料キャンペーン |

無料キャンペーン |

| 月額 費用 |

- | - | - | - |

|

クレジット |

3.24% | 3.25% | 3.24% | 3.24% |

| 2回リボ 対応 |

- | - | - | |

| 交通系 IC |

1.98% | 3.25% | 2.95% | 3.24% |

| QR コード |

3.24% | 3.25% | 2.95% | 3.24% |

| オンライン 決 |

3.24% | 3.25% | - | 4.0% |

| ネット ショップ |

3.6% | 3.6 | - | - |

| 手動 振込 |

2営業日 | 翌営業日※1 | 月6回※2 (指定日) |

月末締め 翌営業日※3 |

| ¥0※4 | ¥0 | ¥0 | ¥330※5 | |

|

|

→STORES決済 | →Square | →AirPAY |

※1.みずほ・SMBC以外は2営業日、※2.メガバンク以外は月3回指定日、※3.楽天銀行は翌日、※4.10万未満は¥200、※5.楽天銀行は¥0